美容室を経営するなら、売上は大切ですが、発生する経費の計上や節税といったお金の管理も非常に重要になります。特に、独立して自分が経営者になると、その重要性について身をもって知ることになるでしょう。そこで今回は、美容室を経営するなら知っておきたい税金対策について解説していきたいと思います。

美容室経営において支払う税金とは

美容師の仕事に従事しているなら、いつかは自分のお店を持って独立したいと考えるのは、自然なことといえます。

ですが、美容室を経営していく場合、さまざまな税金が発生することを理解しておかなければ、経営を続けていくことは難しくなるかもしれません。

まずは、美容室を経営する場合に支払うことになる税金の種類について解説します。今回は個人事業主として美容室経営を行なう場合の税金について紹介したいと思います。

具体的には、以下の税金が発生することになります。

- 所得税

- 住民税

- 個人事業税

- 国民健康保険税

- 消費税

- 固定資産税

- 償却資産税

それぞれ詳しく見ていきましょう。

所得税

個人事業主として美容室を経営する場合は、所得税が発生することになります。

所得税とは、毎年1月1日から12月31日までの1年間に発生した所得に対して課税される税金です。

従業員として会社に属している場合は、毎月の給料から天引きされる形で納税されていますが、個人事業主の場合は1年間に得た所得を計算して申告をする必要があります。

所得税の計算方法は以下の通りです。

所得税額=課税所得金額×税率-課税控除(=税額控除)の金額

また、課税所得の金額は以下のように計算します。

課税所得金額=所得額-必要経費-各種所得控除

所得税法では、要件に当てはまる場合に、所得の合計額から一定の金額を差し引くことができる決まりになっています。これを「所得控除」といいます。

上記の計算式でも分かるように、適用できる所得控除や計上できる経費が多いほど、課税所得額が低くなるので税金を減らすことができます。控除の内容の詳細については後述します。

所得税の計算方法

所得税は「累進課税」となっており、所得が多いほど(=稼げば稼ぐほど)税率が上がっていく仕組みとなっています。

所得金額に対する税率とは以下の通りです。

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

※課税所得は1,000円未満の端数金額を切り捨てた後の金額

例えば、課税所得が500万円だった場合、税額は以下のように計算します。

5,000,000円×20%-427,500円=572,500円

個人事業主の場合は、1年間の所得税額を計算して「確定申告」によって税額を申請して納税することになります。

住民税

個人事業主として美容室を経営する場合は、住民税が発生します。

住民税とは、都道府県や市区町村が実施する行政サービスを維持するための経費を、住民が分担して支払う税金のことをいいます。

住民税は、前年の1月から12月までの所得に応じて計算され、「所得割」と「均等割」を合算した額が住民税額となります。

また、住んでいる地域によっては住民税に独自の税金(環境税・森林税)が上乗せされることがあります。

個人事業税

個人事業主として美容室を経営する場合は、個人事業税が発生することがあります。

個人事業税とは地方税の1つで、事業を運営するうえで管轄の地方自治体の公共サービスを受けるために、その費用を分担するというものです。

個人事業税を納める必要がある対象者は、以下のすべてを満たす方です。

- 事務所や事業所があること

- 所得金額が290万円を超えていること

- 法律で定められた70の業種に該当していること

ちなみに、美容室は法定業種のうち、「第3種事業」に該当しますので、事業所の有無と所得金額によっては、個人事業税の納税義務が発生することになります。

個人事業税の計算方法

個人事業税の計算方法は以下の通りです。

(青色申告特別控除を差し引く前の課税所得額-個人事業主控除)×税率=個人事業税額

ここでの個人事業主控除は、290万円です。

例えば、「青色申告控除65万円を受けている」「美容室を運営して課税所得が300万円の個人事業主」の場合、個人事業税額は以下のようになります。

(300万円+65万円-290万円)×5%=3万7,500円

国民健康保険税

個人事業主として美容室経営を行なう場合、国民健康保険税を支払うことになります。

国民健康保険税とは、国民健康保険事業を行なう市町村が必要とする費用に充てることを目的にしている地方税で、被保険者が属している世帯主が支払うものです。

厳密には違うものの、国民健康保険料と同じ性質のものと考えて差し支えありません。

計算方法は市町村によって異なっており、以下の方式によって計算されます。

- 4方式(所得割・資産割・被保険者均等割・世帯平等割)の合計額

- 3方式(所得割・被保険者均等割・世帯平等割)の合計額

- 2方式(所得割・被保険者均等割)の合計額

消費税

個人事業主として美容室を経営する場合は、消費税が発生することがあります。

消費税とは、モノやサービスの消費について課税されるもので、支払いの対象となるのは消費者です。

そして、美容室を利用した顧客が支払った消費税は、美容室の経営者が国に納める必要があります。このような税金を「間接税」といいます。

ただし、美容室を経営する個人事業主は、納付義務がある「課税事業者」と、納付義務が免除されている「免税事業者」に分けられます。

課税事業者として納税義務が発生するのは、以下の条件のいずれかに該当する場合です。

- 基準期間の課税売上高が1,000万円を超えている

- 特定期間の課税売上高が1,000万円を超えている

ここでいう「基準期間」と「特定期間」とは、以下のように定義されています。

- 基準期間:前々年の1月1日から12月31日まで

- 特定期間:前年の1月1日から6月30日まで

つまり、それぞれの期間において、消費税の対象になる収入が1,000万円を超えていれば課税事業者となります。

次に、免税事業者となるのは、以下の条件のいずれかに該当する場合です。

- 開業1年目である

- 基準期間及び特定期間の課税売上高が1,000万円を超えていない

開業1年目の場合、基準期間や特定期間の課税売上高が存在しないことになるため、納税義務はありません。

また、先述した期間内において消費税の対象となる収入が1,000万円を超えていない場合も免税事業者となります。

消費税の計算方法

個人事業主が消費税を支払う場合、以下の2つの計算方法があります。

- 原則課税方式

- 簡易課税方式

原則課税方式は、1年間に預かった消費税のうち、仕入れなどで支払った消費税を差し引いた金額を納税額として計算する方法です。

基本的な計算方法は以下の通りです。

(1年間の税抜売上金額×10%)-(1年間の仕入れ・経費の支払い金額×10%)=納付する消費税額

つまり、受け取った消費税から、支払った消費税を差し引いた額を納付するということになります。

一方、簡易課税方式は基準となる期間の課税売上高が5,000万円以下の場合に選択可能で、仕入れに支払った消費税を「みなし仕入れ率」によって計算して差し引き、納税額を計算する方法です。

先述した「仕入れ・経費に対する消費税」を計算することを「仕入れ税額控除の計算」といいますが、実際にはかなり面倒であるため、みなし仕入れ率を使って簡易的に仕入れ税額控除額を計算することが認められています。

つまり、以下のように計算することになります。

(1年間の税抜売上金額×10%)-{(1年間の仕入れ・経費の支払い金額×10%)×みなし仕入れ率}=納付する消費税額

美容室は、簡易課税の事業区分の「第五種事業」に該当することになり、みなし仕入れ率は50%となります。また、美容室で美容用品などを販売した場合は第二種事業に該当すると判断されることがあり、その場合のみなし仕入れ率は80%となります。

このように、みなし仕入れ率の事業区分が異なる場合は、仕入れ公税額を加重平均によって計算することになります。そのため、売上については事業区分ごとに記帳しておく必要があります。

少しややこしいですが、以下のように計算します。

仕入控除税額=(課税標準額に対する消費税額-売上に係る対価の変換等の金額に係る消費税額)×(第2種事業に係る消費税額×80%+第5種事業に係る消費税額×50%)/(第2種事業に係る消費税額+第5種事業に係る消費税)

また、美容室で飲食物をテイクアウトで販売した場合は軽減税率により消費税が8%になるため、こちらも考慮して計算することになります。

固定資産税

個人事業主として美容室を経営する場合、固定資産税がかかることがあります。

固定資産税とは、土地・建物・償却資産などに対してかかる地方税で、市町村の固定資産課税台帳などに所有者として記載されている人に対して納税義務が発生します。

建物には店舗も含まれるため、自宅兼店舗や専用店舗を資産として保有している場合は、納税する必要があります。

ちなみに、テナントとして店舗や土地を借りている場合は、大家が課税対象者となるため、固定資産税を支払う必要はありません。

固定資産税の税率は基本的に1.4%と定められており、固定資産評価基準によって決められた「固定資産税評価額」に1.4%を掛けた金額が納税額となります。

ちなみに、さまざまな減税措置がありますので、不動産を所有している場合は、詳しく調べたほうがいいでしょう。

償却資産税

不動産を保有していないからといって、固定資産税を支払う必要はないと油断してはいけません。

なぜなら、先述したように、固定資産税は「償却資産」に対してもかかる税金であるからです。

償却資産とは、事業のために用いる品のことをいいます。そして、償却資産にかかる固定資産税を「償却資産税」ともいいます。

償却資産税は、事業用に購入した10万以上の備品や内装工事などが申告対象となります。

つまり、店舗のデザイン費用や工事費用、洗面設備、美容椅子、パーマ器などには、償却資産税がかかることになります。

この場合も、固定資産税評価税額に1.4%を掛けた金額が納税額となります。

美容室経営の4つの基本的な税金対策

美容室を経営する場合、さまざまな税金が発生することは説明した通りです。そこで大切になるのは、税金対策をしっかり行ない、節税をしてコストを抑えることです。

美容院経営における基本的な税金対策としては、以下の4つの方法を実践していきましょう。

- 青色申告で節税

- さまざまな控除で節税

- 経費計上で節税

- 消費税は簡易課税を選択して節税

それぞれ詳しく解説していきます。

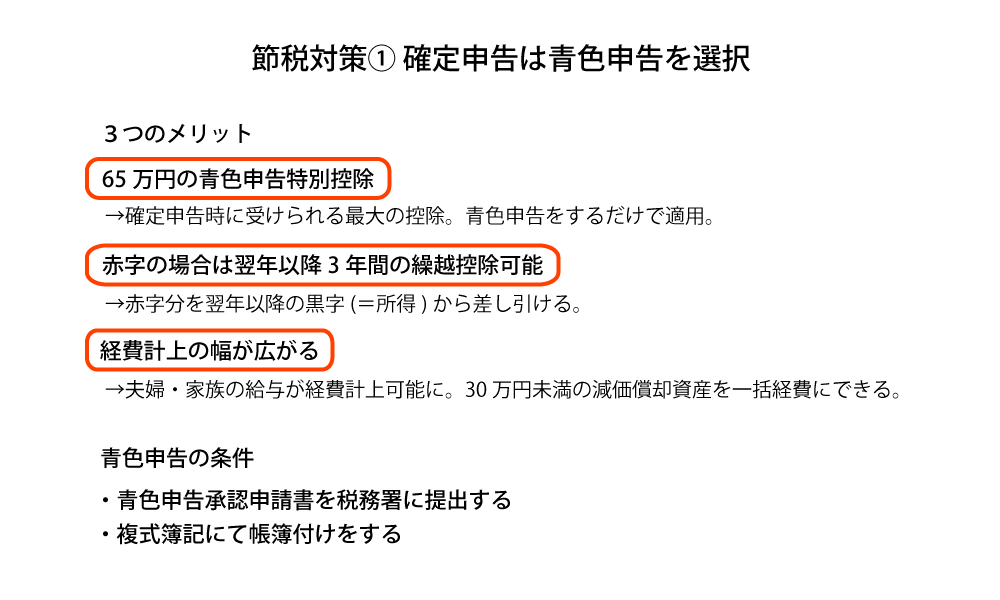

青色申告で節税

美容室経営において重要な税金対策の1つが、確定申告を青色申告で行なうということです。

個人事業主として独立・開業して美容室を経営するようになった場合、所得税・住民税・国民健康保険税・個人事業税などを納めるために、税金を自分で申告する必要があります。

申告の方法には、以下の2種類があります。

- 青色申告

- 白色申告

もしできるだけ節税をしたいと考えているならば、節税メリットが多い青色申告を選択することが大切です。

具体的には、以下のような節税メリットがあります。

- 65万円の青色申告特別控除を受けられる

- 赤字の場合に翌年以降3年間の繰越控除を受けられる

- 経費計上の幅が広がる

まず、「青色申告特別控除」では、要件によって65万円もの控除を受けることができます。これは、確定申告を行なう場合に受けられる最大の控除で、青色申告を選択するだけで恩恵を受けることができます。

また、事業が赤字の場合には以降3年間の繰越控除を受けることが可能です。繰越控除とは、赤字を翌年以降に繰り越し、黒字分の所得から差し引くことができるというもので、こちらも節税効果があります。

さらに、夫婦・家族などの給与を経費計上できるほか、30万円未満の減価償却資産を一括経費にすることができるのも、青色申告を選択するメリットです。

ただし、青色申告を行なうためには2つの条件があり、両方を満たしておく必要があります。

- 青色申告承認申請書を提出すること

- 複式簿記にて帳簿付けをすること

青色申告承認申請書は期限までに所轄の税務署に提出しなければなりません。それぞれの期限は以下の通りです。

- 1月15日以前に新規開業している場合:承認を受けようとする年の3月15日まで

- 1月16日以後に新規開業している場合:業務開始日から2ヶ月以内

- 白色申告から青色申告へ切り替えたい場合:承認を受けようとする年の3月15日まで

また、青色申告を行なうには、複式簿記での帳簿付けが必要です。通常、複式簿記をつけるためには、簿記や会計に関する知識が必要ですが、会計ソフトを利用すれば専門知識なしでも複式簿記の帳簿付けが可能です。

青色申告は税金対策の基本ともいえることですので、必ず実践しましょう。

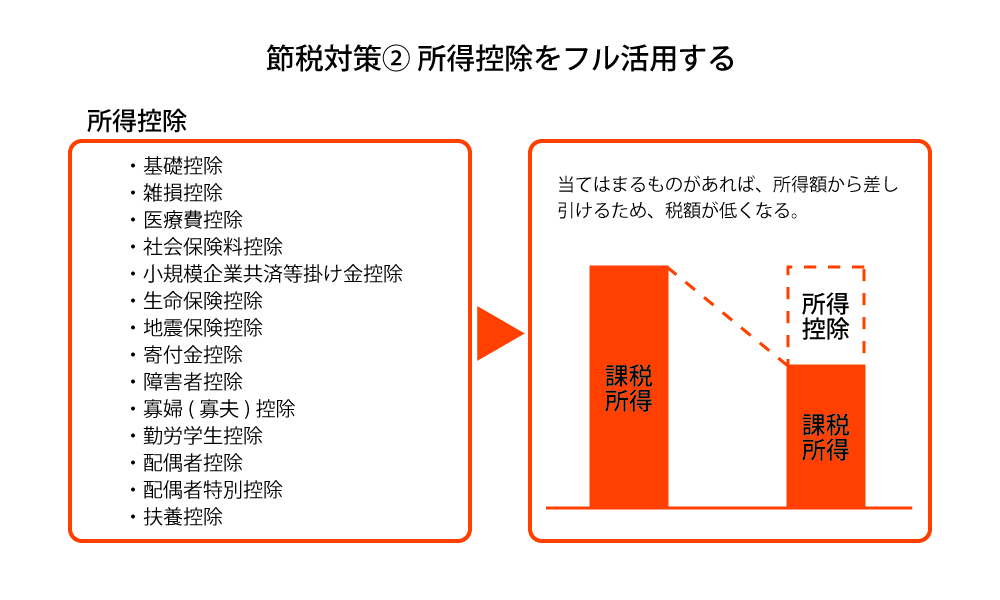

さまざまな控除で節税

美容室経営での税金対策としては、さまざまな控除を活用して節税することも大切です。

「控除」というのは、金額を差し引くという意味の言葉で、節税対策としての控除とは「課税の対象となる所得額から一定の金額を差し引く」ということを意味します。

個人事業主の場合は、特に所得控除をフルに活用することで、課税所得を低く抑えられるので節税することができます。

所得控除には、以下のようなものがあります。

| 控除の種類 | 控除を受けられる要件・控除額 |

|---|---|

| 基礎控除 | 要件はなく、誰でも受けられる控除。【控除額:38万円】 |

| 雑損控除 | 災害・盗難・横領によって、納税者本人・納税者と生計を同じくする配偶者やそのほかの親族(1年の総所得額が38万円以下の人)の資産について損害を受けた場合に受けられる控除。 【控除額:以下のうち大きい方の金額】 |

| 医療費控除 | 納税者本人または納税者と生計を同じくする配偶者やそのほかの親族のために医療費を支払った場合に受けられる控除。 【控除額:支払った医療費の合計額-支給された保険金など-10万円】 |

| 社会保険料控除 | 納税者本人または納税者本人と生計を同じくする配偶者、そのほかの親族の社会保険料を支払ったときに受けられる控除。健康保険や国民年金、厚生年金保険の保険料などが対象。 【控除額:その年に支払った社会保険料、または公的年金等から差し引かれた金額】 |

| 小規模企業共済等掛け金控除 | 納税者が小規模企業共済法が規定する共済契約に基づく掛け金などを支払った場合に受けられる控除。 【控除額:その年に支払った掛け金の全額】 |

| 生命保険控除 | 納税者本人が生命保険料や介護医療保険料、個人年金保険料を支払った場合に受けられる控除。 【控除額:最大12万円】 |

| 地震保険控除 | 納税者本人が地震や津波で損害を被った場合に備えた地震保険の保険料を支払った場合に受けられる控除。 【控除額:最大5万円】 |

| 寄付金控除 | 納税者本人が国や地方公共団体、特定公益増進法人などに対して特定寄付金を支出した場合に受けられる控除。 【控除額:以下のうち低い金額-2,000円】 |

| 障害者控除 | 納税者本人または控除対象配偶者や扶養親族が、所得税法上の障害者に当てはまる場合に受けられる控除。 【控除額:27万円】 |

| 寡婦(寡夫)控除 | 納税者本人が所得税法上の寡婦(女性)、寡夫(男性)の場合に受けられる控除。寡婦・寡夫とは原則としてその年の12月31日の現状で以下のいずれかに該当する人のこと。 <寡婦> <寡夫> 【控除額:27万円】 |

| 勤労学生控除 | 納税者本人が所得税法上の勤労学生(特定の学校の生徒・学生で、勤労による所得があるなど)の場合に受けられる控除。 【控除額:27万円】 |

| 配偶者控除 | 納税者に所得税法上の控除対象配偶者がいる場合に受けられる控除。控除対象配偶者の条件は以下の要件を満たす人。 ①民法の規定による配偶者である。(内縁関係は該当せず) ②納税者と生計を一にしている。 ③年間の合計所得額が38万円以下。(給与のみの場合は給与収入が103万円以下) ④青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていない。又は白色申告者の事業専従者ではない。 ⑤控除を受ける人のその年における合計所得額が1,000万円以下。 【控除額:最大38万円】 |

| 配偶者特別控除 | 配偶者控除の対象の基準を満たしていない場合でも受けられる控除。配偶者特別控除を受けられるのは以下の要件を満たす人。 ①控除を受ける人のその年における合計所得金額が1,000万円以下。 ②配偶者が次の5つの要件すべてにあてはまること。 ⑴民法の規定による配偶者である。(内縁関係は該当せず) ⑵控除を受ける人と生計を一にしている。 ⑶その年に青色申告者の事業専従者としての給与の支払いを受けていない、または白色申告者の事業専従者ではない。 ⑷ほかの人の扶養家族となっていない。 ⑸年間の合計所得金額が38万円超123万円未満。 【控除額:最大38万円】 |

| 扶養控除 | 納税者本人に所得税法上の控除対象扶養親族となる人がいる場合に受けられる控除。控除対象扶養親族となるのは、以下の要件を満たす人。 ①配偶者以外の親族(6親等内の血族又は3親等以内の姻族)、都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人。 ②納税者と生計を一にしている。 ③年間の合計所得金額が38万円以下。(給与のみの場合は給与収入が103万円以下) ④青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていない、または白色申告者の事業専従者ではない。 【控除額:最大63万円】 |

| 青色申告特別控除 | 青色申告者のみが受けられる控除。 【控除額最大65万円】 |

これらの控除で自分に当てはまるものがあれば、それだけ課税所得を抑えられる(=つまり、税金が安くなる)ので、必ず確定申告書に記載するようにしましょう。

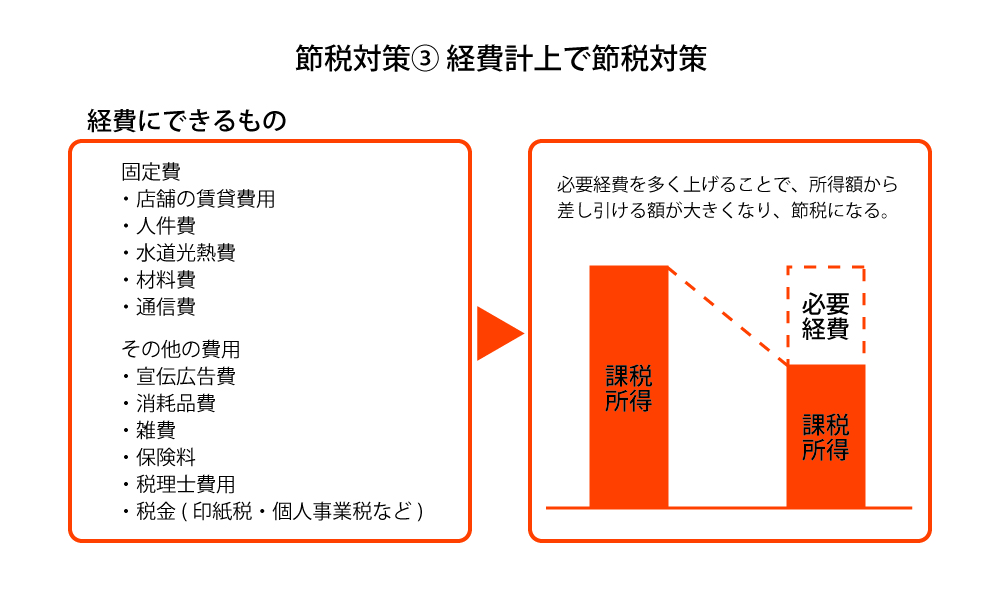

経費計上で節税

美容室経営における税金対策としては、経費計上することで節税することも重要です。

経費をバランスよく回すことは、美容室をうまく経営していくコツともなりますので、どんなものが経費として計上できるのかをしっかり理解しておくことが大切になります。

経費となるのは、固定費とその他の経費に分けられます。まず、固定費には以下のようなものが挙げられます。

- 店舗の賃貸費用:店舗家賃/設備など

- 人件費:従業員の給与

- 水道光熱費:水道代/電気代/ガス代

- 材料費:パーマ液/カラーリング材など

- 通信費:電話代/インターネット代/郵便物など

次に、その他の費用としては以下のようなものが挙げられます。

- 宣伝広告費:ホームページ費用/チラシなど

- 消耗品:文具/ハサミ/ブラシ/ドライヤーなど

- 雑費:定期購読の雑誌/装飾品など

- 保険料:店舗契約に必要な火災保険/各種保険など

- 税理士費用:確定申告時に税金を納める場合の相談料など

- 税金:経費として計上できる税金(印紙税・個人事業税など)

これらの必要経費をできるだけ多く計上して、所得金額を減らすことができれば、支払う税金を軽減することができます。

消費税は簡易課税を選択して節税

美容室経営にかかる消費税については、簡易課税を選択したほうが、節税効果が高くなるケースが多くなります。

その理由は、美容業界は人件費の割合が多いためです。

先述したように、簡易課税を選択すればカットは第五種事業でみなし仕入れ率は50%、美容用品の販売については第二種事業としてみなし仕入れ率は80%で計算することになります。

そのため、実際の経費の割合がそれ以下になる場合は、簡易課税制度を選択したほうが有利になるのです。

ただし、設備投資がかかる場合など、美容室によって状況は異なりますので、試算をしたうえで原則課税と簡易課税どちらが有利なのかを判断するようにしましょう。

覚えておきたい美容室経営ならではの税金対策

個人事業主や法人として利用可能な税金対策はもちろんですが、美容室経営だからこそできる税金対策についても知っておくことが大切です。

具体的には、以下のような税金対策があります。

- 業務委託による外注化を検討する

- 開業費や改装費の詳細を出してもらう

それぞれ詳しく見ていきましょう。

業務委託による外注化を検討する

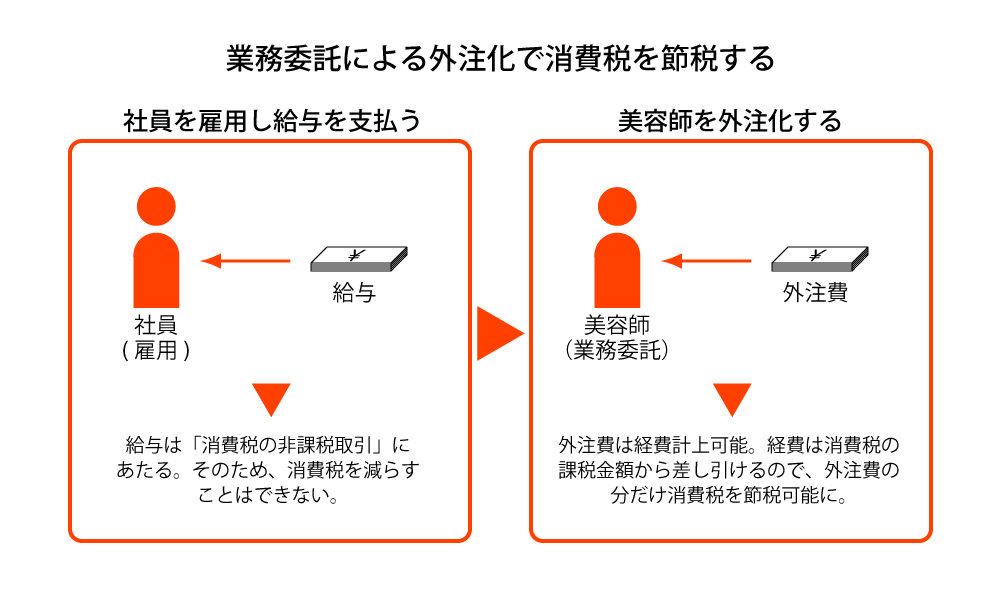

美容師を雇用するのではなく、業務委託による外注化にすることで節税することができます。

美容師を外注化することで、人件費を給料ではなく「外注費」にすることで、その分の消費税を減らすことができるからです。

美容室を経営する場合、美容師を社員として雇用し、給料を支払うのが一般的です。ですが、給与は「消費税の非課税取引」に該当するため、社員に給料を支払っても消費税を減らすことはできません。

一方で、経費があれば消費税の課税金額から差し引いて計算することになります。つまり、給料ではなく「外注費」にすることができれば、それだけ消費税を減らすことができるのです。

仮に年間400万円の売上があり、給料として150万円を支払っている場合、消費税は売上の400万円に対してかかります。

ですが、美容師を業務委託契約とし、150万円を外注費として支払えば、売上から経費を差し引いた250万円に消費税がかかることになります。

これは、消費税だけではなく社会保険料の減額にもつながります。社員雇用した場合、社会保険料の半分を負担する必要がありますが、外注化することでその費用負担は必要なくなるわけです。

美容師を社員ではなくフリーランスとして外注化できれば、かなり大きな節税につながる可能性がありますので、ぜひ検討してみてください。

ただし、社員のときと同じ働き方では税務調査で否認されてしまう恐れがあります。あくまでも働く形態が外注となるような工夫が必要ですので注意してください。

開業費や改装費の詳細を出してもらう

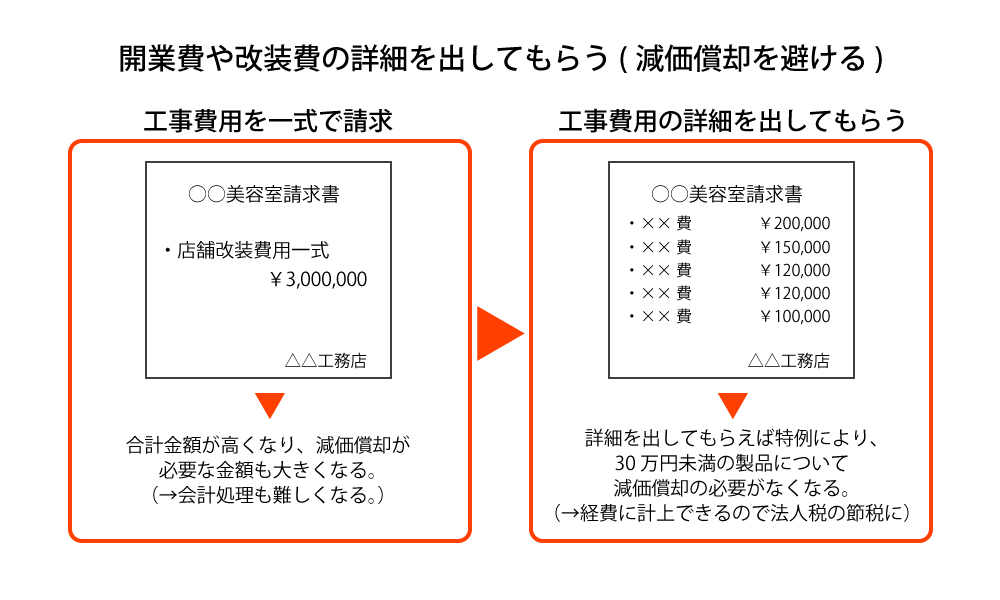

新規出店するたびに発生する開業費や改装費の明細・請求書を詳細に記載して出してもらうのも、節税対策として効果的です。

というのも、経費化できる金額が多くなるため、中小企業の場合は法人税の支払いを減額することができるからです。

1つの美容院だけで法人化するほどの利益を出すのは難しいため、一般的には新規出店を繰り返すケースが多くなります。つまり、そのたびに多額の出店費用がかかることにあります。

このとき、明細や請求書が「工事一式」などのようにざっくりしていると、合計金額が高くなり、減価償却しなければならない金額も大きくなってしまいます。

法人経営においては、購入初年度に経費化できる金額を多くして法人税を減らすこと、また会計処理を簡素化することを理由に、減価償却費ができるだけ発生しないように調整することが基本原則です。

一方で、中小企業者向けに「30万円の少額減価償却資産の特例」が制定されており、30万円未満の製品については減価償却が必要ないと定められています。

つまり、30万円未満の製品について多くピックアップすればするほど、それらを経費計上できるため法人税を抑えることができるのです。

そのためにも、明細書や請求書の内容を詳細に記載してもらい、30万円未満の製品である証明を残しておくことが大切になりますので覚えておきましょう。

掛け金を所得控除や経費にできる制度を知っておこう

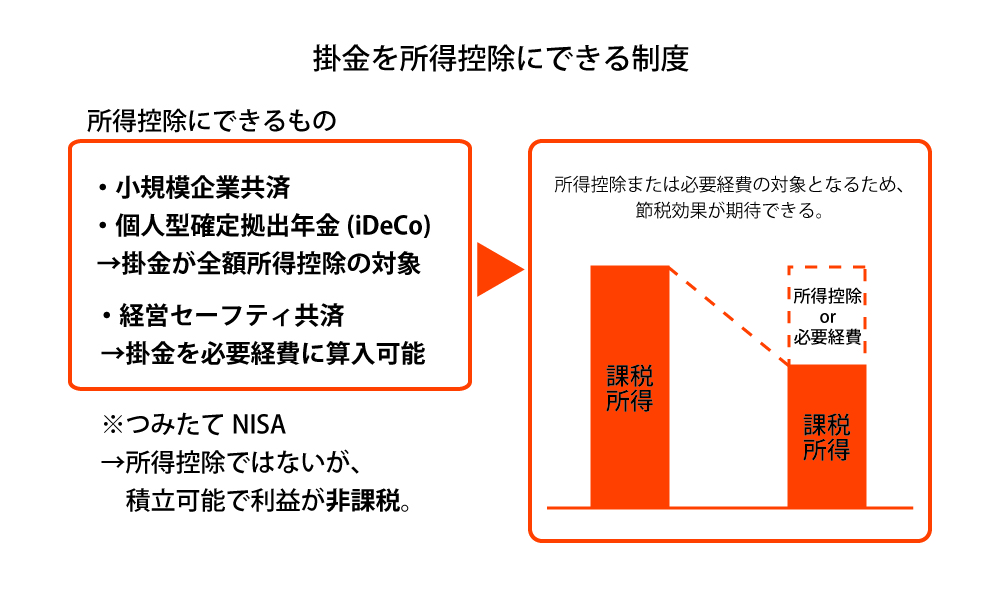

将来のための備えとして支払った掛け金が、所得控除の対象になったり、経費計上できたりして税金対策として活用できるケースがあります。

具体的には、以下の4点がそれにあたります。

- 小規模企業共済

- 個人型確定捻出年金(iDeCo)

- つみたてNISA

- 経営セーフティ共済

税金として支払うのであれば、これらの掛け金としてお金を有効活用してみてはいかがでしょうか?

それぞれ詳しく見ていきましょう。

小規模企業共済

小規模企業共済の掛け金は所得控除の対象となるため、節税効果が期待できます。

小企保企業共済とは、個人事業主が積み立てをすることで、仕事を辞めたときの退職金代わりに受け取れる制度のことをいいます。

所得控除には「小規模企業共済等掛金控除」があり、支払った掛け金は全額所得から控除することが可能です。

月額1,000円~70,000円の範囲内で支払う掛け金を決めることができるほか、加入した後に掛け金を増減することも可能です。

ただし、加入から20年未満で解約した場合は、支払った金額よりももらえる金額が低くなるケースがあるほか、受け取るときには税金がかかってしまうなどのデメリットもあります。

うまく活用すれば、将来に備えながら節税できますので、ぜひチェックしてみてください。

個人型確定拠出年金(iDeCo)

個人型確定捻出年金の「iDeCo」も、掛け金が全額控除の対象となるため、税金対策として有効な手段といえます。

iDeCoは、20歳~60歳で国民年金保険料を納めている方で、証券会社にiDeCo専用の口座を開設していれば誰でも加入することができます。

投資信託を購入するか、定期預金を行なって、将来のための個人型年金を形成することが可能で、その際の掛け金は全額所得控除の対象となるため、税制効果も抜群です。

さらに、利益が発生した場合に税金が発生しないのもうれしいポイントといえるでしょう。

ただし、iDeCoの口座を開設して積立を開始すると、60歳になるまではお金を引きだせないというデメリットがあります。

また、運用にはさまざまな手数料コストがかかりますので、手数料を抑えられるネット証券を探して利用することをおすすめします。

非課税投資が可能なつみたてNISA

所得控除とは直接関係がありませんが、利益が発生した場合でも非課税になるつみたてNISAについても知っておいたほうがいいかもしれません。

つみたてNISAは、1年間に最大40万円、最長で20年間積立投資ができ、その利益に対して税金がかからないという制度になります。

国の基準をクリアした投資信託商品のなかから好きなものを選択して投資できるほか、積立中にお金を自由に引き出せるというメリットがあります。

ただし、投資信託は元本保証のない金融商品ですので、経済の状況などによっては損失が発生することもあります。

事業から発生した利益で将来に向けてコツコツ投資をすれば、老後の備えにすることができるかもしれません。

経営セーフティ共済

事業に対する保険として加入できる経営セーフティ共済への掛け金は、事業所得の必要経費に算入できるので、節税効果があります。

経営セーフティ共済とは、取引先の事業者が倒産して売掛金などが回収できなくなった場合に、貸付を受けられる制度のことをいいます。

個人事業主として1年以上美容室を経営しており、従業員数が300名以下の場合は加入することができます。

5,000円単位で5,000円~200,000円の範囲で掛け金の月額を自由に選択することができ、加入後に月額掛け金を変更することも可能です。また、月額払いや前納(一括払い)を選択することもできます。

この場合、1年間に支払った掛け金は、事業所得の必要経費に算入することができるので、所得を抑えて税額を低くすることが可能です。

美容室経営での経費についての考え方と注意点

美容室を経営する場合、経費をできるだけ多く計上することが重要であると解説しました。そのためには、どんなものが経費にできるのか、経費にできないものは何かを把握しておく必要があるでしょう。

ここでは、美容室経営での経費についての考え方や注意したい点などについて解説しますので、ぜひ理解しておいてください。

美容室経営で経費として計上できるもの

美容室経営において経費として計上できるものは、固定費やその他の経費であると解説しました。

ただし、紹介した以外にも経費として計上できる費用がありますので紹介したいと思います。

ポイントとなるのは「美容室経営に関わる支出であるかどうか」ということです。

- 美容師としてスキルアップするための研修代や勉強代

- 美容室で着用する制服代・ユニフォーム代

- 勤務先が負担してくれない交通費

- 融資に対する利息 など

これらはすべて美容室経営に関わる支出であるといえるため、すべて経費計上することができます。

そのため、内容を証明するレシートや領収書はすべて保管し、確定申告時に経費計上できるようにしましょう。

美容室経営で経費として計上できないもの

一方で、美容室経営において経費として計上できないものもたくさんありますので、紹介したいと思います。

- 生活費

- 所得税や個人住民税

- 所得控除の対象となるもの

- 住宅借入金などの利子 など

このように、個人にかかるものもしくは美容室経営には直接関係しないものについては、必要経費としては認められません。

また、国民年金保険料や国民健康保険料は、所得控除の対象となるため経費として扱われることはありません。

自宅兼店舗の場合は家賃を全額経費計上できない

自宅兼店舗として美容室を経営している場合、家賃を全額経費計上することはできませんので注意が必要です。

すべてを事業用として利用しているのではなく、住宅(=プライベート)でも利用している場合は、家賃としての出費のうち、どれくらいの割合が事業の経費に該当するか判断して「按分」する必要があるためです。

仮に戸建て住宅を自宅兼店舗として利用しており、敷地(もしくは床面積)の50%を店舗としている場合、家賃も同じように50%を経費として計上することになります。

按分については、面積の割合で算出するケースや、時間的割合で算出するケースがあります。よくわからない場合は、専門家に相談してみるといいでしょう。

接待交際費は経費計上の上限があることを知っておこう

取引先との飲食や接待などを行なった場合の費用は、接待交際費という名目で経費計上することができます。

ただし、法人で美容室を経営している場合、すべての接待交際費が経費として認められているわけではありません。

資本金が1億円以下の法人の場合に限り、年間で800万円以下または接待交際費の50%までが認められることになっていますので、注意しましょう。

一方、個人事業主の場合は、接待交際費の経費計上に上限はありません。

高額な備品を経費計上する場合は減価償却となる

業務に必要な備品については、すべて経費として計上することができます。

しかし、備品1つの金額が30万円を超える場合は、一括全額で経費計上することができません。

この場合、備品の耐用年数で金額を割って数年に分けて経費計上するか、一括償却資産として3年に分けて経費計上することになります。

このような経費計上の方法を「減価償却」といいます。

美容室経営では、高額な備品を購入する機会も多いと思いますので、必ず理解しておきましょう。

衣服の経費計上はグレー

経費としての扱いが非常に難しいのが、仕事中に着用する衣服です。

美容の仕事をしている以上、技術と同様に重要になるのがファッションセンスです。そのため、美容師として仕事をするために、衣服に気を使っている方もたくさんいらっしゃると思います。

通常、美容師が仕事で着用する衣服に関しては、経費として認められることになります。

ただし、これはかなりグレーな部分でもあります。経費計上したのちに税務調査が入り、経費としては認められないケースもあり、税理士に相談しても見解が分かれることが多いといわれています。

明らかにユニフォームだとわかる場合を除いて、衣服を経費計上するのは難しい可能性がありますので注意してください。

経費に関わる書類は原則7年保管する

美容室経営に関わる経費を計上する場合、契約書や領収書の控えを保管しておく必要があります。

これは、経費計上に必要なだけではなく、事業経営において義務付けられていることでもあります。

収入金額を証明するための契約書・請求書の控えは、原則として7年間保管しておかなくてはなりません。

また、1取引あたりの金額が5万円以上となる場合は、書類の200円の収入印紙を貼付して消印をします。(※平成26年3月31日までの書類では3万円以上で消印となる。)

確定申告が終わった後でも、しばらくは書類の保管が必要になることは、くれぐれも覚えておきましょう。

経費計上や節税など税金対策の不明点は専門家に相談するべき

これまで節税法や経費計上について解説してきましたが、それでも判断に困ってしまうときがあると思います。

税金対策について不明な点を、自分の判断に頼ってしまうのは危険といえます。場合によっては、申告後に税務署から税務調査に入られてしまう可能性があるからです。

もし、税金対策に対して何か不明点がある場合は、税金の専門家である税理士に相談することをおすすめします。

特に、美容室経営の場合は専門知識が必要になるケースも多いので、無理をせずに相談するようにしましょう。

最近では、無料相談サービスなどもあり、以前よりは気軽に相談できるようになっています。なお、税理士に相談した場合の費用も、経費として計上できますので、念のため。

節税方法を知って円滑な美容室経営を!

今回は、美容室経営における経費計上や節税などの税金対策について解説しました。

事業を円滑に運営するには、しっかりとした税金対策が必要になります。特に個人事業主の場合は、「青色申告」「所得控除」「経費計上」の3点が重要になることを覚えておきましょう。

また、経費については判断が分かれるケースもありますので、不明点については税理士に相談するようにしてください。

美容室経営の税金対策を実施するために、本記事をぜひ参考にしてください。