青色申告なら赤字の繰り越しができる!

青色申告のメリットは、最高65万円の特別控除に留まりません。青色申告をすれば、赤字が最高3年まで赤字が繰り越せるので「税の負担が軽減」できます。

今回は個人事業主が知っておきたい、青色申告で赤字を繰り越す方法について紹介します。個人事業主の方で「今年は赤字になりそうだ…」という方は、本記事を参考に青色申請を行ってください。

また、同じ年で異なる所得がある場合、損失はどのように計上すれば良いのか、記事内で詳しく説明します。

青色申告控除は赤字の時には適用されない

青色申告控除が適用されるのは「黒字」の時だけです。赤字は最長三年間繰り越せるものの65万円の特別控除は受けられません。

| 青色申告控除が適用されるのは? 黒字の年だけ、赤字の場合は適用なし(赤字を翌年に繰り越し) |

赤字で所得が無い場合にも、確定申告は必要です。赤字の繰り越しをするためにも、青色申告(損失申告)をしてください。

| 青色申告の損失申告とは? 本年度の所得が赤字で翌年に繰り越す場合や、本年度が黒字でも前年の赤字を翌年に繰り越す場合には確定申告の第四表(損失申告用)の作成が必要。 |

確定申告の第四表(損失申告用)は、国税庁ホームページからダウンロードできます。

青色申告で赤字を繰り越す方法

青色申告のメリットのひとつに「赤字の場合の繰越損失」があります(下の表、メリット2を参照)。青色申告控除の65万円も節税効果が大きいですが、赤字の場合には赤字の繰り越しを行うことで、税の負担が軽くなります。

青色申告のメリット

| メリット | 国税庁による解説 |

|---|---|

| 青色申告の特別控除が受けられる(最高65万円) | No.2072 青色申告特別控除|国税庁 |

| 赤字の繰り越しができる | No.5762 青色申告書を提出した事業年度の欠損金の繰越控除 |

| 家族の給与は必要経費になる | 青色事業専従者給与 – 国税庁 |

| 減価償却の特例が受けられる | No.2100 減価償却のあらまし|所得税|国税庁 |

| 事業で使ったことを証明すれば経費になる | 記帳や帳簿等保存・青色申告|国税庁 |

事業が赤字になると「今年の税金は、払えるのだろうか…」と心配になりますが、青色申告を行えば繰り越しができるので安心です。

例えば、令和元年に150万円の赤字を出したとしましょう。「最長三年」まで赤字が繰り越せるので「令和三年分」までは赤字の繰り越しが認められます。

ただし白色申告では、赤字の繰り越しはできません。赤字の繰り越し(最長三年)は青色申告だけの優遇措置です。赤字を繰り越す際は、申告方法(白色か青色か種類)を間違えないようにしましょう。

損失申告に必要な書類

赤字で確定申告をする場合は、確定申告前に「添付書類」を準備しましょう。

赤字のとき、確定申告に添付が必要な書類

| 区分 | 内容 |

|---|---|

| 青色申告決算書 | ・65万円控除の場合は、貸借対照表と損益計算書が必要 ・10万円控除の場合は、損益計算書が必要 |

| 確定申告書B | 個人事業主向けの確定申告書 |

| 確定申告の第四表(損失申告用) | 損失申告用と合わせて提出する |

赤字を繰り越す場合には、上の書類を揃えた上で作成を行ってください。

確定申告の第四表(損失申告用)の書き方

下の画像は、国税庁が配布している確定申告の第四表(損失申告用)の見本です。用紙は合計四枚ありますが、うち二枚は私たちが「控え」として保管する書類になります(※ ここでは、提出用の二枚のみ掲載しています)。

上の画像右側の「1 損失額又は所得金額」には、所得内通算又は損益通算の内訳を記入します。

「2 損益の通算」欄には、前項「1 損失額又は所得金額」で記入をした(59)から(64)の金額を転記しましょう。

「3 翌年以降に繰り越す損失額」は、青色申告での損失、その他に発生した損失を記入し、「4 繰越損失を差し引く計算」の項目には、三年前、二年前、前年の損失額を記入してください。

最後に(上の画像、右側の下段)にある(84)(85)(86)に、それぞれ損失の金額を記入すれば確定申告の第四表(損失申告用)は完成です。記入する項目が多いので、損失額や合計額を間違えないように注意しましょう。

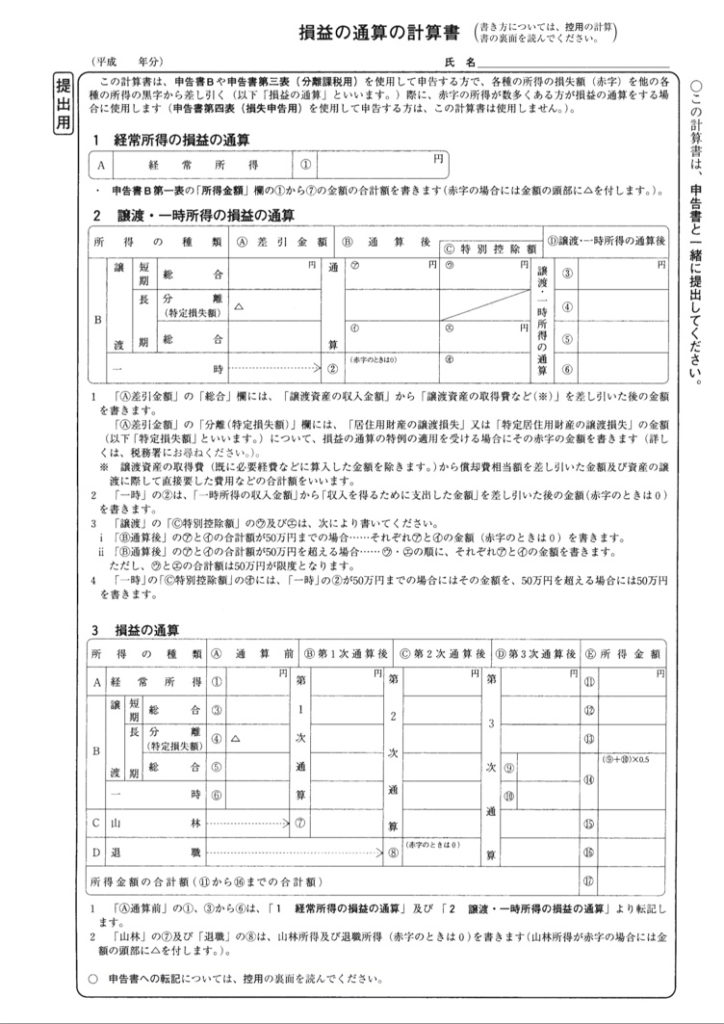

損益の通算の計算書

損益の通算の計算書とは、前項で紹介した確定申告の第四表(損失申告用)を使用せず、赤字の申告をする場合に必要な書類です。

申告書Bや申告書第三表(分離課税用)を使用する方で、赤字のある方(個人事業主)は「損益の通算の計算書」を作成し申告を行います。

※ 確定申告の第四表(損失申告用)を使用する場合、損益の通算の計算書は必要ありません。

損益の通算とは?

損益の通算の計算書にも出てきましたが「損益の通算」とは、一定期間の損失と利益を相殺することです。例えば、三年間の利益と損失が、以下のように推移したとします。

- 一年目は、損失が50万円

- 二年目は、損失が30万円

- 三年目は、利益が90万円

この場合の損益通算は、三年目で「利益が10万円」となりますね。一年目と二年目は損失が出ているので赤字で繰り越し、三年目は黒字で利益が90万円出ているので、三年目で損失と利益が相殺できる計算です。

また青色申告では、最長三年間の赤字の繰り越しが認められているので(上の例の場合)一年目と二年目は、利益から損失分を差し引いて確定申告を行うので、税の負担は無くなります。

損益の通算を行うには、国税庁の書類(下の画像)を使って申請を行います。

損益通算の書類は、国税庁のホームページからダウンロードしましょう。また最寄りの税務署でも必要な書類が入手できます。

損益の通算の計算書(入手先)

| 区分 | 内容 |

|---|---|

| 国税庁ホームページ | 損益の通算の計算書|PDF版 |

| 所轄の税務署 | 税務署の所在地などを知りたい方(国税庁) |

損益の通算の計算書は、確定申告と一緒に提出してください。なお、損益の通算の計算書の書き方については、国税庁のページ二枚目の資料に詳しく記載されています(以下のリンク)。

参考リンク:損益の通算の計算書の書き方(国税庁)

青色申告控除で「異なる所得」の損失を計上する方法

青色申告を行う際、同じ年に異なる所得があったとしましょう。

例えば、事業所得のほかに、不動産所得、譲渡所得、山林所得などが発生した場合、赤字はどのように処理すれば良いのでしょう?

実は、複数の所得も黒字と赤字で差し引きをし、その年の所得を相殺します。相殺をする順番は決まっており、事業所得や不動産所得の場合は、経常所得を基準に【譲渡所得、一時所得、山林所得、退職所得】の順番で差し引きを行います。

このほか譲渡所得、山林所得の損失計上にも順番が決まっています。それぞれの計算方法を分かりやすく、表にまとめてみました。

複数の所得を赤字・黒字で相殺する順番

| 赤字所得の区分 | 黒字を差し引く順番 |

|---|---|

| 事業所得 | 経常所得(事業所得、不動産所得、利子所得、配当所得、給与所得、ザsツ所得)から、① 譲渡所得 ② 一時所得 ③ 山林所得 ④ 退職所得の順に差し引いて相殺をする |

| 不動産所得 | 経常所得(事業所得、不動産所得、利子所得、配当所得、給与所得、雑所得)から、① 譲渡所得 ② 一時所得 ③ 山林所得 ④ 退職所得の順に差し引いて相殺をする |

| 譲渡所得 | 一時所得から、① 経常所得 ② 山林所得 ③ 退職所得の順に差し引きを行い相殺をする。 |

| 山林所得 | 経常所得から、① 譲渡所得 ② 一時所得 ③ 退職所得の順に差し引きを行い相殺をする。 |

複数の所得を青色申告する方法や計算方法、所得の種類は下の記事にて、詳しく解説しています。

損益の通算の計算書作成、素人には難しい?

損益の通算の計算書を作成するには、国税庁の細かな説明を読みながら、損益や利益を計算し書き込む必要があります。

また赤字の繰り越しでは、最長三年分の利益と損失を相殺する必要があり、計算量が多いことから、会計上のミスが起こりやすくなります…。

損益の通算の計算書作成を正しく、正確に進めるには信頼できる税理士に相談するのが一番です。税理士への報酬は経費として計上できる上に、正しく計算書を作成し申告してくれるのでミスも無く、安心して申請できます。

まとめ|赤字の場合も忘れず、青色で申告をしよう!

赤字の場合も、最長三年間繰り越しできる「青色」で申告をしましょう。最後に、本記事の内容をまとめておきます。

- 青色申告では、最長三年赤字の繰り越しができる

- 赤字の場合は特別控除はなし

- 赤字では確定申告の第四表(損失申告用)を作成

- 確定申告の第四表(損失申告用)を使わない場合は、損益の通算の計算書を作成する

- 異なる所得がある場合は、ルールに従って計算・相殺をする

赤字の繰り越しは、青色申告が持つメリットのひとつです。赤字の場合「特別控除」は受けられませんが、税の負担を軽減するためにも青色申告を行う必要があります。

確定申告の期限(2020年は3月16日、2021年は3月15日)までに申請をすれば、黒字の場合は最高65万円の特別控除、赤字の場合も最長三年間の繰り越しが認められます。

「赤字繰り越し」の計算や申請方法が分からない場合には、信頼できる税理士に相談しましょう。