税制改正で青色申告控除のルールが変わった!

平成30年度の税制改正で、青色申告控除のルールが大きく変わりました。

令和30年分の確定申告については、そのまま「最高65万円」の特別控除が適用されるのですが、改正後は電子申告 などの条件を満たさなければ「55万円の控除」が基本となり、65万円の控除が受けられなくなります。

本記事では、個人事業主が知っておきたい改正後のルールと、青色申告控除を55万円から「65万円」に引き上げる方法を紹介します。

税制改正で何が変わったのか?

今回の税制改正で、大きく変わったのは次の二点です。

| 税制改正で変わったポイント! ① 青色申告特別控除額・・・65万円が、55万円に引き下げ ② 基礎控除額 ・・・38万円が、48万円に引き上げ |

青色申告控除は基本の65万円が55万円に、対する基礎控除額は38万円から48万円へと引き上げられました。

全体では、青色申告特別控除が10万円引き下げ、基礎控除額が10万円引き上げなので「プラスマイナス0」にも見えますね?

しかし、ちょっとした工夫で税額控除は0円から+10万円(=10万円安くなる)にまで引き上げられます。

実は税制改正後、e-TAX(電子申告)で青色申告をすれば、控除の額は基本の55万円から65万円に引き上げられるからです。税金の控除額を引き上げる方法は、本記事の中盤で解説します。

青色申告控除でさらに10万円の節税ができる!

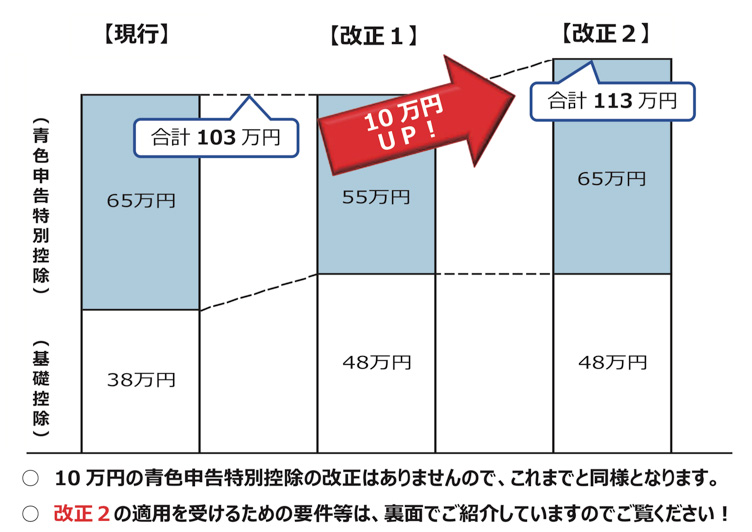

改正後、どのように控除の条件が変わるのでしょうか? ここでは、国税庁が作成した表を見て理解を深めましょう。

画像:青色申告特別控除額 が変わります 基礎控除額 – 国税庁(国税庁)

上の表は左端から【現行】、真ん中が【改正1】(従来の申請方法)、右端が【改正2】(e-Taxなどの方法で申請)を示しています。

【現行】では複式簿記、申告書に貸借対照表、損益計算書を作成し提出、期限内申告を行うことで最高65万円の特別控除が適用されます。

【改正1】は複式簿記、申告書に貸借対照表、損益計算書を付け、期限内申告で最高55万円の特別控除が適用されます(※ 現行、改正前と同じ申請の方法)。

【改正2】では複式簿記、申告書に貸借対照表、損益計算書を付け、期限内申告に加えて、e-TAXによる電子申告または電子帳簿保存を行うことで最高65万円の特別控除が適用されることを示しています。

税制改正によって「個人事業主が損をする」と思われがちですが、実際はe-TAXなどの条件を満たすだけで(現行よりも)+10万円分節税ができる仕組みです。

『税制改正の概要』をさらに詳しくまとめてみました。

税制改正で変わったこと

| 区分 | 令和元年(現行) | 令和二年以降 |

|---|---|---|

| 所得控除の額 | 10万円・65万円の二段階 | 10万円・55万円・65万円の三段階 |

| 所得の条件 | ・ 不動産所得または事業所得 ・ 山林所得を通して最高10万円の控除ができるもの | ・ 不動産所得または事業所得 ・ 山林所得を通して最高10万円の控除ができるもの |

| 65万円の控除を受けるには? | 青色申告承認申請書を所轄の税務署に提出し、青色申告(複式簿記)で確定申告を行った場合に65万円の特別控除が認められる。 青色申告控除の単式簿記には10万円の特別控除が適用される。 | 以下のうちいずれかの要件を満たすこと ・ 電磁記録の備え付けおよび保存 ・ e-TAXで電子申告 |

| 基礎控除 | 38万円 | 48万円(10万円UP ↑ ) |

上の表からも分かる通り、令和元年(2020年3月16日締切※)分の確定申告では、10万円・65万円と二段階の特別控除が受けられます。

※ 確定申告は通常3月15日が締め切りですが、2020年は15日が日曜日にあたるので、翌日16日が確定申告の締め切りとなります。

改正で変わるのは、令和二年(2021年3月15日締切)分の確定申告からです。令和元年の一年分の所得を申請する際、受けられる特別控除は10万円・55万円・65万円の三段階に変更されます。

参考:青色申告特別控除額 が変わります 基礎控除額 – 国税庁(国税庁)

なお「10万円の控除」は、白色で申告を行った場合の控除額です。55万円、65万円の控除については複式簿記で記帳を行い、期限内に申告をするなど、青色申告控除の条件を満たす必要があります。

改正後、青色申告控除額を55万円から65万円に上げる方法

前項でも説明をしましたが、現行の申請方法では「基本55万円」の控除しか受けられません。65万円の特別控除を受けるには、e-TAX(電子申告)または電磁帳簿保存で青色申告を行ってください。

e-TAXで申告する方法

改正後でも電子申告をすれば、最大65万円の控除が受けられます。e-TAX(電子申告)の流れは次の通りです。

e-TAX利用の流れ

| 区分 | 内容 |

|---|---|

| STEP1 | マイナンバーカードを取得 |

| STEP2 | スマートフォンまたは、ICカードリーダライタを用意する |

| STEP3 | 国税庁のホームページから申請 |

特別控除を受けるためにもスマートフォン、またはパソコンを使ってe-Taxは(電子申告)をしてみましょう。

e-Taxを利用するには?

- スマートフォン(iPhone、Android)

- ICカードリーダライタ(ICカードの電子情報を読み取る機器)

上のICカードリーダライタとは、マイナンバーカードのICカード電子情報を読み取るための機器でパソコンからe-Tax(電子申告)をする場合に使用します。

e-Tax(電子申告)で最も手軽なのはスマートフォンを使った方法です。スマートフォンを使えば、ICカードリーダライタをわざわざ購入する必要はありません。以下のスマートフォンをお使いの方は、端末からe-TAX(電子申告)が行えます。

e-Taxに対応するスマホ端末とOSなど

| 区分 | OS | バージョン | ブラウザ |

|---|---|---|---|

| Android | Android | Android 6.0 ~ 8.1 | Google Chrome |

| iPhone | iOS | iOS 10.3 iOS 11.4 | iOS Safari |

基本的に平成30年に流通しているスマートフォンは「e-TAX」が使用できますが、上の該当機種にも一部、ブラウザが正しく表示されない場合があります。

操作の不具合、スマートフォンの対応状況については、端末を販売するメーカーに問い合わせてください。

参考:e-Taxソフト(SP版)を利用するに当たって(国税庁)

スマホでe-Taxを利用するには、e-Taxのサイトにて「開始届出書」を作成・提出する必要があります。開始届は、下の国税庁ホームページにて申請をしてください。

参考:e-Taxの開始(変更等)届出書作成・提出コーナー 【届出書の選択】(国税庁)

すでに「利用者識別番号」をお持ちの方、以前e-Taxを利用した方は、下のリンクからe-TAXが行えます。

電子帳簿保存とは?

国税庁が定める「電子帳簿保存」とは、以下の方法で電子保存された帳簿のことです。

電子帳簿保存の種類

- 電子データによる保存

- マイクロフィルムによる保存

- スキャナによる保存

令和元年分青色申告特別控除には、電子帳簿保存で「帳簿を電子化する」よう求められます。

「電子帳簿保存=会計ソフト」ではありません。従来は会計ソフトを使って、複式簿記を行えば青色申告控除(最高65万円)が適用されました。しかし改正後、国税関係の書類作成には電磁的データ・スキャナデータの「保存条件」が細かく指定されています。

電子データ・スキャナ保存の条件(国税関連の書類)

| 区分 | 電子データ保存の可否 | スキャナ保存の可否 |

|---|---|---|

| ① 帳簿 | OK | NG |

| ② 決算書 | OK | NG |

| ③ 証憑書類 | OK | OK |

①の帳簿とは、現金出納帳、仕訳帳、経費帳、売掛帳、買掛帳、総勘定元帳、固定資産台帳を指しています。②の決算書には、貸借対照表、損益計算書が含まれます。

③の証憑書類(しょうひしょるい)とは、取引の証拠になる書類のことで、領収書、レシート、見積書、契約書、納品書、請求書などが当てはまります。

上の表からも分かる通り、国税の書類作成では、帳簿や決算書のスキャナ保存が認められていません。スキャナ保存ではなく「電子データ保存」をしてください。

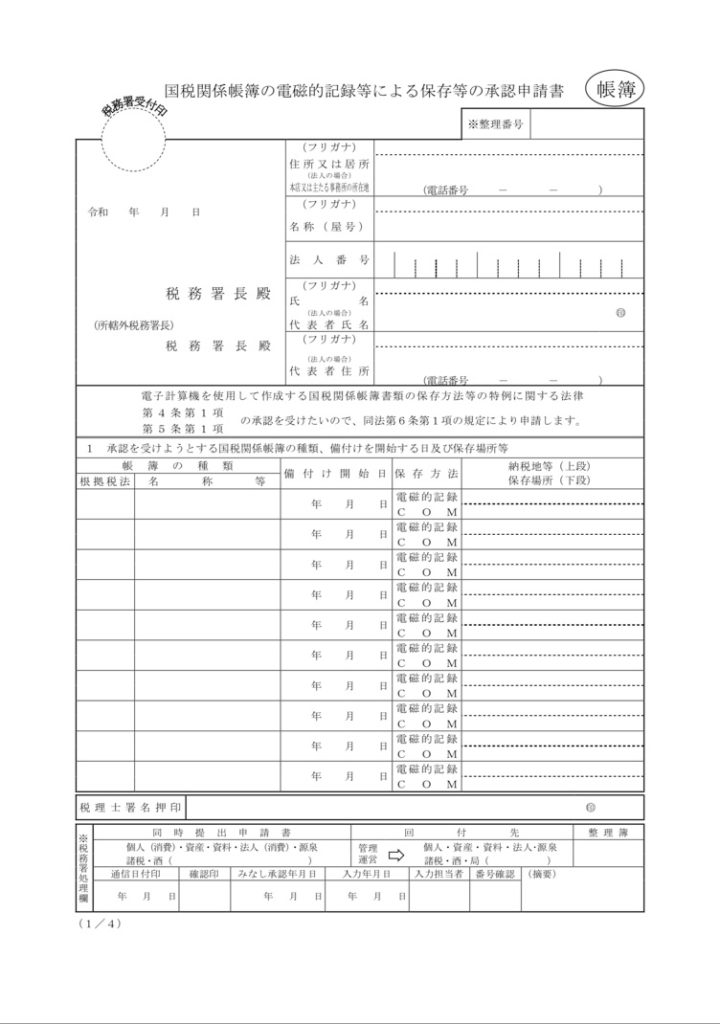

なお、青色申告控除で電子帳簿を利用するには、システム保存を開始する「3ヶ月前」までに税務署に申請をする必要があります。電子帳簿保存をされる方は、「国税関係帳簿の電磁的記録等による保存等の承認申請書」を作成し提出しましょう。

下の画像は「国税関係帳簿の電磁的記録等による保存等の承認申請書」の見本です。

画像:国税関係帳簿の電磁的記録等による保存等の承認申請書|国税庁

国税関係帳簿の電磁的記録等による保存等の承認申請は、上の書類を含め、計4枚の書類を作成・記入必要があります。

ここまでの書類作成や手続きの手間を考えると、電子帳簿保存ではなくe-TAXのようにスマートフォンまたは、ICカードリーダライタで申請する方が手続きはスムーズに済ませられます。

青色申告控除を受けられる方は、スマートフォンからの申告(e-Tax)がおすすめです。

改正後、青色申告控除の注意点

改正後は「どのような点に注意が必要なのか」申請年度別のポイントをまとめてみました。

令和元年分(2020年)青色申告控除の注意点

令和元年(2020年3月16日締め切り)確定申告の注意点は、次の通りです。

令和元年(2020年3月16日締切)

- 正規の簿記の原則

- 申告書に青色申告決算書等を添付する

- 期限内(2020年3月16日まで)に申告をする

令和元年(3月16日締め切り)の青色申告は、従来と同じ条件(例:複式簿記、期限までの申告)を満たすことで、最高65万円の青色申告特別控除が適用されます。

申請期限に遅れないよう、早めに手続きを済ませましょう。

※ 2020年(令和元年)は2月17日(月)から受付を行っています。

令和二年分(2021年)青色申告控除の注意点

令和二年(2021年3月15日締め切り)確定申告の注意点は、次の通りです。

令和二年(2021年3月15日締切)

- 正規の簿記の原則

- 申告書に青色申告決算書等を添付する

- 期限内(2020年3月16日まで)に申告をする

- e-TAXまたは電子帳簿保存が必要

令和二年(2021年3月15日締め切り)からは、従来の方法に加えてe-Taxまたは電子帳簿保存が必要です。うっかり前の方法で申請し、控除額が55万円(−10万円)に減額されないよう注意してください。

青色申告控除、改正後の手続きは税理士に任せるとラク!

改正後の会計やe-Tax(電子申告)での手続きが難しい、面倒だという方は、信頼できる税理士に申請をお願いしましょう。税理士に依頼をすれば、複式簿記の記帳やレシート整理、電子申告まですべての手続きを代行してくれます。

まとめ|改正後はe-TAXで申告し、65万円の控除を受けよう!

今回の改正は、個人事業主にとって驚きを与えましたが、内容を理解していれば税の負担は軽減でき「最大75万円の控除」が受けられるので、税の負担が軽減できます。最後に、本記事の内容をまとめてみました。

- 改正後、控除の条件が変わるのは令和元年分(2021年3月15日〆)から

- 青色申告控除は改正後、65万円から55万円に引き下げ

- 基礎控除額は改正後、38万円から48万円に引き上げ

- 改正後もe-Tax(電子申告)で最高65万円の特別控除が適用される

- e-Taxはスマートフォンからも手続きOK!

改正後、青色申告で最高65万円の控除を受けるには、e-Taxまたは電子帳簿保存が必要です。期限までに確定申告書類を作成し、より大きな控除が受けられるよう「正しい方法」で申請をしてください。