前年度の青色申告控除前所得とは?

個人事業主の方は、青色申告の勘定処理について「分からないこと」が多いのでは? 特に二期目の青色申告勘定処理で「難しい」部分があります。それは、青色申告控除前の所得金額についてです。

今年度の会計を開始する際、前年度の青色申告控除前所得は次年度に繰り越せません。また前期の所得をゼロにしただけでは、帳簿の貸借が一致しなくなるので勘定処理の仕方が分からなくなってしまいます。

本記事では、青色申告控除前の所得金額は「どのように勘定処理すれば良いのか」詳しく解説します。

前年度青色申告控除所得の考え方

青色申告控除前の所得金額は、仕組みさえ分かれば初めての方でもカンタンに計算できます。実は、青色申告控除前の所得は元入金に加算し勘定処理を行います。

元入金とは?

元入金(もといれきん)とは個人事業主が専用の勘定科目であり、法人には存在しない勘定科目です。元入金を法人の科目に例えると「資本金」や「出資金」にあたります。

個人事業主の場合、事業資金として確保する部分を「元入金」と呼んで区別するのですが、元入金と資本金には次のような違いがあります。

元入金と資本金の違い

| 区分 | 内容 |

|---|---|

| ① 元入金 | 個人事業主専用の勘定科目去年度の事業の結果によって金額が変動します。 |

| ② 資本金 | 法人が使用する勘定科目資本金は会社を興すのに必要な資金であり、会社の業績によって変動しない。 |

①の元入金と②の資本金で、大きく違うのは「金額の変動」についてです。①の元入金は、前年度の事業結果によって金額が変動します。

一方、②の資本金は会社を興すときに設定した「資本金」のまま、会社の業績によって金額は変動しません。

前年度青色申告控除前の所得は、①の元入金に加算します。すると「去年度の事業の結果」として勘定処理が行え、今年度の開始時点で「ゼロ」クリアで帳簿が付けられます。

ただし、今年度の会計を開始する際には、前年度青色申告前の所得だけでなく、事業主勘定も忘れずに勘定処理してください。

事業主勘定とは?

事業主勘定(じぎょうぬしかんじょう)とは、プライベートな資金や、事業所得以外の「お金の動き」を表す勘定科目です。事業主勘定も個人事業主専門の勘定科目であり、プライベートな資金と事業資金を区別するため使用されます。

先程紹介した元入金には、去年の青色申告控除前所得に加え、去年の事業主借を加え、事業主貸を差し引きし求めます。

| 開始時点の元入金(今年の元入金) 今年の元入金 = 去年の青色申告控除前所得 + 去年の事業主借 − 去年の事業主貸 |

事業主仮とは、事業主が補填した金額のことです。また事業主貸とは、事業主がプライベートで使用した資金(生活費など)のことです。

上の方法で計算をすれば、青色申告控除前所得をリセットし、今年度の会計が開始できますね!

赤字の時には?

青色申告控除前所得が赤字の場合には、翌年に赤字が繰り越せます。これは青色申告者の特典であり、最長三年まで赤字が繰り越しできます。

翌年に繰り越しできる「損失」とは?

| 区分 | 内容 |

|---|---|

| 条件① | 事業所得、不動産所得、譲渡所得、山林所得の損益通算で控除が残った場合 |

| 条件② | 雑損控除(災害又は盗難若しくは横領によって、資産について損害を受けた場合等に受けることができる所得控除)で控除不足額が生じた場合 |

条件①や②に該当する場合は、損失として計上しましょう。これで赤字が出た場合、翌年の税の支払い額は少なくなります。

青色申告者が「赤字を申告」するには、申告書第四表(損失申告用)が必要です。申告書第四表(損失申告用)は、国税庁のホームページからダウンロードしてください。

参考:申告書第四表(損失申告用)【平成28年分以降用】(PDF/460KB)国税庁

白色申告の場合は一部の赤字しか繰り越しができません。また去年の申告が白色だった場合も、今年の青色申告で赤字は繰り越しできないので注意しましょう。

青色申告決算書の見方

青色申告を行う際には、青色申告決算書と確定申告書Bを提出します。

青色申告に必要な書類

| 区分 | 内容 |

|---|---|

| 青色申告決算書 | 日々の帳簿を決算書として記入する書類で、損益計算書、損益の内訳の記入書、貸借対照表によって構成されています。 ・損益計算書・・・1枚 ・損益の内訳の記入書・・・2枚 ・貸借対照表・・・1枚 65万円の控除を受ける場合には、上の書類をすべて提出しますが、10万円の控除については貸借対照表の記入は必要ありません。 |

| 確定申告書B | 所得や控除などを申告する書類で、個人事業主は確定申告書Bを使用します(会社員、アルバイトは確定申告書Aを使用)。 |

青色申告決算書には損益計算書(1枚)、損益の内訳の記入書(2枚)、貸借対照表(1枚)が含まれます。青色申告決算書で「必要な項目」のうち、重要な項目の意味をまとめてみました。

青色申告決算書で使われる項目の一部

| 区分 | 内容 |

|---|---|

| 損益計算書 | 昨年一年間で発生した収益と費用を集計し記入します。 |

| 月別売上(収入)金額及び仕入金額 | 月別に「売上高」と「仕入れ高」の合計金額を計算し記入します。 |

| 給料賃金の内訳 | 従業員を雇っている場合に、支払った賃金を記入します。 |

| 専従者給与の内訳 | 家族を従業員として雇っている場合には、支払った賃金を記入します。 |

| 貸倒引当金繰入額の計算 | 回収できない債権があれば、事前に損失見込額として金額を計算し記入します。 |

| 青色申告特別控除額の計算 | 青色申告で受けられる控除の額を記入します。 |

| 減価償却費の計算 | 申告する年の固定資産減価償却費を計算し記入します。 |

| 利子割引料の内訳 | 申告年度に支払いが決定している利子、手形割引料を記入します。 |

| 地代家賃の内訳 | 事務所や倉庫など、事業に必要な賃貸料があれば、支払った金額を記入します。 |

| 税理士・弁護士等の報酬・料金の内訳 | 税理士や弁護士に支払った費用があれば記入します。 |

| 本年中における特殊事情 | 利益に大きな増減があった場合「特殊事情」として、ここに状況を説明(記入)します。 |

| 貸借対照表 | 昨年末日の資産と負債、資産の残高を記入します。 |

| 製造原価の計算 | 製造業者の場合、製造にかかった原価と発生した金額を記入します。 |

青色申告控除の計算方法については、次の記事で詳しく解説しています。

減価償却費の計算方法については、国税庁のホームページを参照してください。

青色申告控除額を申告し忘れた場合には?

前年の青色申告控除を記入し忘れ、所得税額が間違っていたとします。青色申告控除を計算し直すと、多くの場合「税金を納めて過ぎていた」パターンに該当すると思われますが、納めた税金が多すぎたのか、少なすぎたのかで対処の仕方が異なります。

青色申告控除を「記入し忘れた」ときの対処法

| 区分 | 内容 |

|---|---|

| ① 更正の請求 | 納めるべき税金を誤って、多く申告した場合に行う手続き。 |

| ② 修正申告 | 納めるべき税金を誤って、少なく申告した場合に行う手続き。 |

表中①のように誤って、税金を(本来よりも)多く申告した場合には「更正の申告」を行います。

更正の請求をすれば、納め過ぎた税金は後日還付が行われます。更正請求後、還付される金額については電話と書面で通知が行われます。

還付の時期は手続きの内容や、更正請求の内容によって異なります。特に確定申告書の殺到する時期は、還付までの最長1カ月〜1カ月の時間が掛かるので「還付の通知」が届くまで待つようにします。

参考:税金の還付(国税庁)

更正の請求は確定申告の締め切りを過ぎても、原則遡って請求できます。ただし「更正請求できる期限」は5年以内と決まっており、5年より前の更正請求は受け付けてもられないので注意しましょう。

更正の申告用紙は、次のリンク先から(国税庁ホームページ)ダウンロードできます。

参考:所得税及び復興特別所得税の更正の請求書・書き方【平成29年分以降用】国税庁(PDF/1,564KB)

表中②のように誤って、税金を(本来よりも)少なく申告した場合には「修正申告」を行います。修正申告では結果として税金の額が増えるので、「過少申告加算税」という税が課せられます。

| 過少申告加算税の計算方法 新たに納めることになった所得税 × 10% |

ただし、新たに納める税額が、当初の税額と50万円のいずれかを超えている場合には、所得税の15%を掛けた金額が「過少申告加算税」となります。

過少申告の金額が大きくなると、ペナルティとして課せられる額が大きくなるので注意しましょう。修正申告の用紙は、次のリンク先(国税庁のホームページ)からダウンロードできます。

参考:申告書第四表(損失申告用)【平成28年分以降用】(PDF/460KB)国税庁

ただし、青色申告の締め切り後に遅れて申請した場合は、青色申告控除が適用されません。

締め切り後の申告は、修正申告や更正の請求とは扱いが異なるので注意しましょう。

青色申告控除の勘定処理

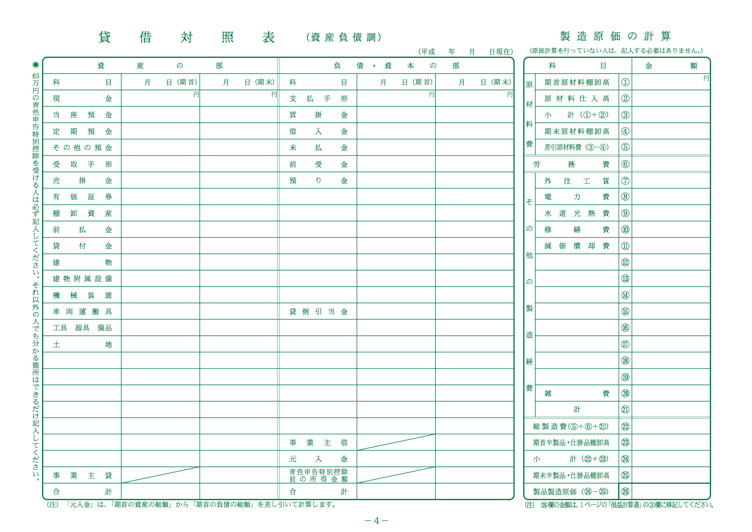

青色申告控除の勘定処理ですが、青色申告控除は仕分けをしません。参考として、青色申告で使われる「決算書の貸借対照表」を使って説明します。

上の決算書の中段、下から二段目の部分を見てください。ここに、青色申告控除控除前の所得額を記入するのですが、青色申告控除自体は仕訳されていないことが分かります。

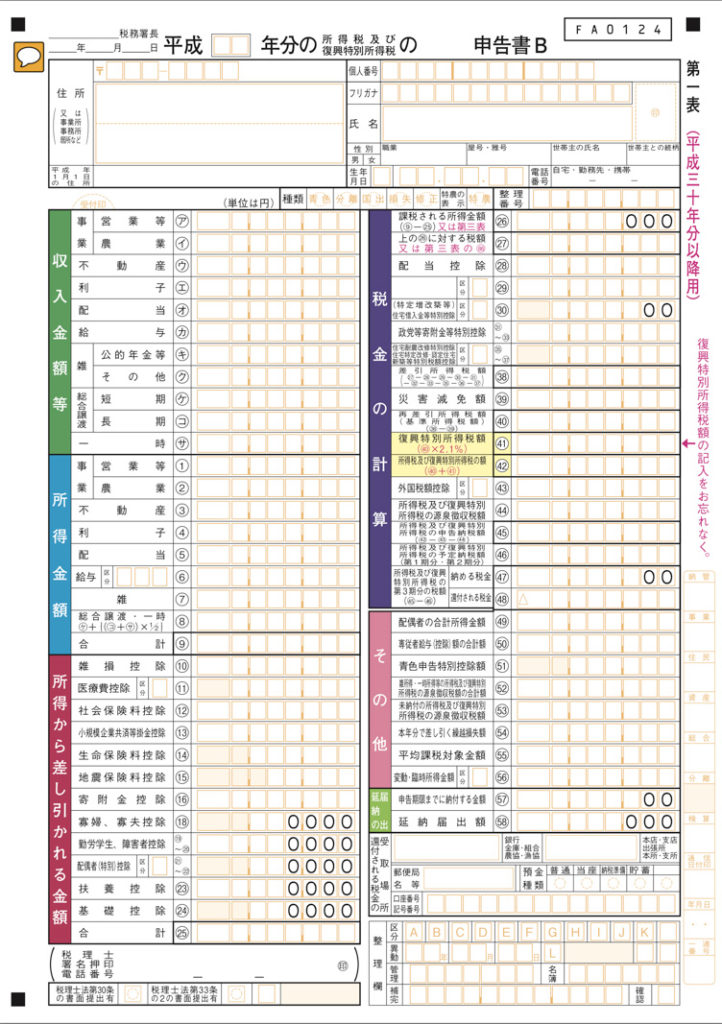

下の画像を見てみましょう。これは個人事業主が使用する確定申告書Bの書類ですが、左側の下段「赤色」の部分に、控除の金額を記入する項目が設けてあります。

上の画像から分かるように、青色申告では各種控除(例:基礎控除や扶養控除、生命保険控除など)を所得から差し引きしますが、勘定の仕訳はしていません。

青色申告控除の基礎知識

個人事業主が青色申告控除を受ける際、知っておきたい「青色申告の基礎知識」を簡単にまとめておきます。

青色申告決算書の控除金額

ここまで、青色申告控除前所得の計算方法を紹介しましたが、青色申告控除には10万円、65万円と二段階の控除があります。また2020年からは、10万円、55万円、65万円の三段階に特別控除の種類が増えます。

青色申告控除の種類

| 区分 | 2019年 | 2020年以降 |

|---|---|---|

| 10万円の控除 | 現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など、簡易的な記帳方式で申請を行った場合、10万円の控除が受けられる。 | 現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など、簡易的な記帳方式で申請を行った場合、10万円の控除が受けられる。 |

| 55万円の控除 | – | 正規の簿記の原則に基づく記帳方式で申請を行った場合に55万円の控除が得られる。 |

| 65万円の控除 | 正規の簿記の原則に基づく記帳方式で申請を行った場合に65万円の控除が得られる。 | 正規の簿記の原則に基づく記帳方式で、電磁的記録(事前申請が必要)で記録をするか、e-TAXで申請を行った場合に65万円の控除が得られる。 |

上の表からも分かるように、2020年以降「65万円の特別控除」を受けるには、従来の記帳方法に加えてe-TAXでの申告が必須となります。2019年(令和元年)の青色申告控除と、2020年以降の青色申告控除の「変更点」については以下の記事で詳しく説明しています。

個人事業主が青色申告控除を受けるメリット

個人事業主が青色申告控除を受けるメリットですが、青色申告控除を受けると所得税が安くなるほか、住民税、国民健康保険料も安くなるので「大きな節税効果」が得られます。

また本記事の最初に説明をした通り、赤字があった場合にも最長三年間、繰り越しができるので(赤字決済の場合でも)税の負担が軽減できます。

個人事業主が青色申告控除を受けるデメリット

個人事業主が青色申告控除を受けるデメリットは無く、メリットしかありません。白色申告から青色申告に変更すると、記帳の方法が変わり、事前に「青色申告承認申請書」を届け出る必要がありますが、最大65万円の特別控除が受けられるのは大きなメリットです。

手続き自体も簡単で、はじめて確定申告をする方(個人事業主)でも迷わず申請できます。

税理士に青色申告決算書を見てもらうメリットは、節税効果にアリ!

クラウド会計ソフトや自動会計サービスを使えば、青色申告控除前所得の計算や控除の計算は自動で行えますが、節税の方法や節税のアドバイスについて「会計ソフト」は何も答えてくれません。

実際に青色申告では、どのような方法で勘定処理を行い、経費計上できるものを知っていなければ(納める必要のない経費まで)納税してしまう恐れがあります。

税のペナルティを避けるには、専門家に相談するのが一番

修正申告や更正の請求について説明をしましたが、税の計算を間違えると、最悪の場合過少申告加算税が加算されるので、支払う税金が増えてしまいます。また経費の計算を間違えると、過少申告のリスクが高まるので注意しましょう。

今回紹介した青色申告控除前所得の計算をはじめ、何が経費として計上できるのか。控除できる項目も含め、税理士に青色申告を依頼されると安心です。

税理士への報酬は、経費計上できる

本記事の前半「決算書」の部分にあったように、税理士や弁護士に支払った費用があれば、経費として計上できます。つまり税理士に青色申告を依頼した場合、節税をしながら節税のアドバイスが受けられるという「二重のメリット」が存在するのです。

個人事業主の中でも、大きな金額が動く事業を手がけている方は、日頃の勘定処理において「間違いの無いよう」記帳する必要があります。

納税の失敗を回避するためにも(所得の多い個人事業主の方は)青色申告控除のチェックを信頼できる税理士に依頼しましょう。

まとめ|青色申告控除前所得は元入金に加算すればOK!

今回紹介したように、青色申告控除前所得は元入金に加算すれば、控除額をゼロクリアし、新たな年度から勘定処理が行えます。

- 青色申告控除前所得は、元入金に加算する

- 元入金に控除額と事業主借を加算し、事業主貸を差し引く

- 青色申告は最長三年間、赤字が繰り越せる

- 払いすぎた税は更正の請求を行う

- 過少申告した税は修正申告を行う

- 青色申告控除は勘定仕訳しない

- 青色申告控除や経費の計算は、税理士に依頼をすれば安心

青色申告では最高65万円の特別控除が受けられます。個人事業主の方は確定申告書の際、青色申告控除を忘れないようにしましょう。