小規模企業共済が節税になる仕組み

小規模企業共済とは、国の機関である中小機構が運営する小規模企業共済制度で、小規模企業の経営者や役員、個人事業主などのための、積み立てによる退職金制度です。

この小規模企業共済の掛金部分は所得控除となり、支払った掛金部分を所得からマイナスし、所得税や住民税を節税することができます。

小規模企業共済の掛金

小規模企業共済の月々の掛金は1,000円から70,000円まで500円単位で設定することが可能です。月々の掛金を最大の70,000円で設定している場合、年間840,000円の所得控除を受けることができます。保険料控除などに関してはそれぞれ控除の限度額が5万円や4万円などと定められていますが、小規模企業共済はそれらの保険料控除などとは異なり、控除額の上限が定められていないため、支払った掛金に対して全額の控除を受けることができます。

小規模企業共済を活用した節税例

では具体的に小規模企業共済を活用することでどれくらいの節税効果があるのでしょうか。

例えば所得が700万円ある方で、掛金を70,000円で設定し年間840,000円の控除を受ける場合、小規模企業共済を利用する場合としない場合では以下のような所得税の違いがあります。

- 所得が700万円で小規模企業共済を利用しない場合の所得税額

7,000,000×23%−636,000=974,000

- 所得が700万円で小規模企業共済を利用し840,000円の控除を受ける場合の所得税額

(7,000,000−840,000)×20%−427,500=804,500

974,000−804,500=169,500

所得税に課税される税率は所得に応じて変わる(所得が上がるほど税率も上がる)ため、この場合、所得が7,000,000円から6,160,000円に下がるため、税率も23%から20%に下がり、840,000円の小規模企業共済を活用することにより169,500円の節税となります。

小規模企業共済で受け取れる共済金

小規模企業共済を活用するにあたってもう一つ気になることは小規模企業共済を毎年支払うことで、将来受け取ることのできる「共済金(解約手当金)」はいくらになるのかという部分です。この小規模企業共済は請求する理由によって受け取る金額も異なります。

受け取る共済金の種類には

- 共済金A

- 共済金B

- 準共済金

- 解約手当金

があります。それぞれの共済金は受け取る金額が異なり、基本的に共済金Aが最も受け取る金額が大きく、

共済金A>共済金B>準共済金>解約手当金

といった順に変わっていきます。

請求事由により割り当てられる共済金の種類は以下の通りです。

- 個人事業の廃業

- 共済契約者が亡くなる

→ 共済金A

- 老齢給付(65歳以上で180ヶ月以上の掛金払込)

→ 共済金B

- 個人事業の法人成りにより加入資格がなくなった

→ 準共済金

- 任意解約

- 機構解約(掛金を12ヶ月以上滞納)

- 個人事業の法人成りにより加入資格はなくならなかったが解約した

→解約手当金

受取金額はそれぞれ異なりますが、例えば受取額が最も少ない「任意解約」の場合、20年(240ヶ月)継続しないと掛金合計を下回る受取額となります。

小規模企業共済の前納部分も控除となる

更にこの小規模企業共済の掛金については、いわゆる「前納」部分も控除とすることができます。小規模企業共済は翌年支払うべきものを前納することが認められており、その前納部分も支払った期の控除として使うことができます。

会計上の考え方では、今期に支払ったとしても「翌期分」の支払いである場合には翌期に費用計上するということが一般的です。

一般的に今期に翌年分の家賃を支払ったとしてもその家賃は「前払い費用」として今期分の経費からは外され、翌期分の経費として計上されますし、逆に今期支払っていなくても今期分の費用であれば未払費用として事前に今期中の経費として計上することもできます。会計上の費用計上は「発生主義」によって考えられているからです。

しかし、この小規模企業共済については翌期部分の支払いも、今期の控除として使用することができるのです。中小機構からも前納掛金の控除については以下のように案内されています。

「掛金は税法上、全額を小規模企業共済等掛金控除として、課税対象となる所得から控除できます。また、1年以内の前納掛金も同様に控除できます。(中小機構/掛金についてhttps://www.smrj.go.jp/kyosai/skyosai/about/installment/index.html)」

小規模企業共済の前納の具体例

では小規模企業共済の前納がどういったことなのか具体的な数字を見ながら確認してみましょう。

例)毎月70,000円の掛金を支払い、12月に翌年11ヶ月分を一括で前納した場合

1月 70,000円

2月 70,000円

3月 70,000円

4月 70,000円

5月 70,000円

6月 70,000円

7月 70,000円

8月 70,000円

9月 70,000円

10月70,000円

11月70,000円

12月70,000円+770,000円(翌年11ヶ月分)

この場合、1〜12月分の小規模企業共済の月々の掛金70,000円(年合計840,000円)に翌年11ヶ月分の前納分770,000円をプラスします。

840,000+770,000=1,610,000

毎月の掛金に前納部分をプラスしますので、1,610,000円の掛金が控除として認められ、実際に所得からこの1,610,000を控除することができるようになります。

小規模企業共済を前納した際の節税額

ではこの1,610,000円の所得控除を行うことで、節税効果はどれほどあるのでしょうか。先ほどの7,000,000円の所得の例では、小規模企業共済を全く使用しない場合974,000円の所得税がかかりました。

この例で、毎月70,000円の掛金(年間840,000円)と前納分も含めた小規模企業共済の1,610,000円の所得控除を使った場合、所得税の金額は以下のようになります。

(7,000,000−1,610,000)×20%−427,500=650,500

小規模企業共済を活用しない場合と比べると、小規模企業共済の前納部分も使うことで、その年の所得税を323,500円節税することができます。

| 小規模企業共済を活用しない | 974,000円 |

|---|---|

| 小規模企業共済を活用する | 804,500円 |

| 前納も使った場合 | 650,500円 |

(所得700万円、小規模企業共済の掛金70,000の場合の所得税額)

小規模企業共済を活用することで住民税も節税になる

この小規模企業共済を活用した節税は所得税だけでなく住民税部分に対しても節税効果があります。住民税には給与から天引きする特別徴収と自分で納付を行う普通徴収があり、前年の1~12月の所得に応じて支払わなければなりません。

特別徴収の場合には6月から翌年5月に給与から毎月差し引かれ、普通徴収の場合には一括(納付期限は6月末まで)か4期分割(納付期限は第1期が6月末まで、第2期が8月末まで、第3期が10月末まで、第4期が翌年1月末まで)で納付します。

中小機構のサイトでは所得税、住民税の節税効果を以下のように提示しています。

掛金の全額所得控除による節税額一覧表

| 課税される所得金額 | 加入前の税額 | 加入後の節税額 | ||||

|---|---|---|---|---|---|---|

| 所得税 | 住民税 | 掛金月額 | 掛金月額 | 掛金月額 | 掛金月額 | |

| 1万円 | 3万円 | 5万円 | 7万円 | |||

| 200万円 | 104,600円 | 205,000円 | 20,700円 | 56,900円 | 93,200円 | 129,400円 |

| 400万円 | 380,300円 | 405,000円 | 36,500円 | 109,500円 | 182,500円 | 241,300円 |

| 600万円 | 788,700円 | 605,000円 | 36,500円 | 109,500円 | 182,500円 | 255,600円 |

| 800万円 | 1,229,200円 | 805,000円 | 40,100円 | 120,500円 | 200,900円 | 281,200円 |

| 1,000万円 | 1,801,000円 | 1,005,000円 | 52,400円 | 157,300円 | 262,200円 | 367,000円 |

引用:掛金について|小規模企業共済(中小機構) https://www.smrj.go.jp/kyosai/skyosai/about/installment/index.html

所得と節税額に応じて節税効果は異なり、1,000万円の所得で毎月7万円の掛け金を支払う場合、所得税と住民税の節税額は367,000円となります。詳細について中小機構のサイト内にてシミュレーションすることができます。

参考:加入シミュレーション|小規模企業共済(中小機構)

https://www.smrj.go.jp/kyosai/skyosai/entry/simulation/index.html

小規模企業共済を前納した際の翌年の節税額

小規模企業共済を前納すると所得控除を前倒しで使うこととなります。ではその翌年の処理はどうなるのでしょうか。

先ほどの例では12月に翌11ヶ月分の掛金をすでに支払っていますので、翌年控除として使えるのは12月分の支払いである1ヶ月分のみとなります。

この前納はあくまでも、翌年使うはずの控除を前倒しで使っているだけとなりますので、翌年の控除額は減少してしまいます。

つまりこの小規模企業共済の控除を前倒しで使うことが有効なのは「単発的に今期の所得が上がっている」場合に限るとも言えます。翌年も同じような所得がある場合には翌年の税金が逆に高くなってしまいます。

掛金を前納する際の手続き

では掛金を前納するためにはどういった手順を踏めば良いのでしょうか。具体的には以下の流れに沿って前納の手続きを行います。

- 必要書類を入手

- 書類へ記入

- 窓口へ提示

- 中小機構へ送付

前納の手続き:必要書類を入手

まず必要書類を入手します。こちらの申請書は中小機構のサイトから入手することができ、「一括納付申請書」という様式になります。一括納付申請書は以下の場合に提出する必要があるものです。

- 月払いの方が、1年(当月+11か月)分をまとめて納付する場合

- 半年払いまたは年払いの方が、指定納付月に半年(6か月)または1年(12か月)分をまとめて納付する場合

- 半年払いまたは年払いの方が、指定納付月以外に半年(6か月)または1年(12か月)分をまとめて納付する場合

前納の手続き:書類へ記入

所定の書類(https://www.smrj.go.jp/doc/kyosai/s_205_set.pdf)に記入例なども参考にしながら必要事項を記入していきます。

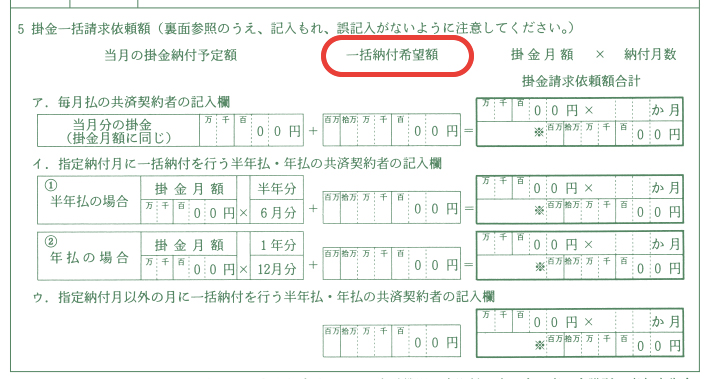

こちらの一括納付希望額欄に金額を記載することで翌期分を前納として収めることができます。

前納の手続き: 窓口へ提示

小規模企業共済の手続きは、中小機構と業務委託契約を締結している委託機関(委託団体)または金融機関の本支店(代理店)の窓口で行い、書類を提示し確認印を押してもらいます。

ゆうちょ銀行、農業協同組合の一部、労働金庫、新生銀行、あおぞら銀行、外資系銀行、インターネット専業銀行等では、小規模企業共済を取扱いがありません。あらかじめ当該金融機関にご確認ください。

前納の手続き: 中小機構へ送付

書類に確認印を押してもらいましたら下記住所へ郵送します。

〒105-8453 東京都港区虎ノ門3-5-1 虎ノ門37森ビル

中小機構 小規模共済契約課

手続き完了後、中小機構から「掛金の請求についてのお知らせ」が送られてきます。

小規模企業共済を前納するもう1つのメリット

小規模企業共済を前納することで、節税の他にもう1つのメリットはがあります。それは「還付金」を受けることができるということです。

小規模企業共済の前納で受け取れる「前納減額金」

還付金に関しては、前納した掛金に対し前納月数1ヶ月あたり1,000分の0.9に相当する額を前納減額金として受け取ることができます。

例えば掛金70,000円、11ヶ月分を前納した場合、以下の計算を行います。

70,000×0.0009×66=4,158

この場合、4,158円が前納減額金となります。

前納減額金を受け取った場合、所得控除される掛金額も差し引かれる

前納減額金は毎年3月末時点の前納状況で計算し、合計額が5,000円以上になった場合に、その年の6月に受け取ります。注意しなければならないのは、前納減額金の支払いを受けた場合、所得控除として申告する掛金額から前納減額金の受取り額を差し引く必要があるということです。

小規模企業共済を前納する際の注意点

これまで小規模企業共済を前納して節税する方法や節税額について解説してきましたが、小規模企業共済を前納する際に注意しなければならないこともいくつかあります。先ほど少し触れた部分もありますが、小規模企業共済を前納する上で以下の点には注意しましょう。

- 小規模企業共済を前納すると翌年の控除額が減少する

- 前納減額金は所得控除から差し引く

- 前納掛金は該当月が到来しないと算定対象とならない

小規模企業共済を前納した翌年の控除額

小規模企業共済の掛金を前納した場合、翌年の控除分を前倒しで使ってしまっているため翌年の控除額は少なくなります。例えば今期の11月に1年分の掛金を前納したという場合、翌年控除として使えるのは12月分のみの掛金となります。前納を利用した節税はあくまでも翌年使える控除を「前倒し」で使っているだけであることを覚えておきましょう。

前納減額金は所得控除から差し引く

小規模企業共済の掛金を前納した際に受け取る還付金(前納減額金)に関しては所得控除から差し引かなければなりません。還付を受けた分は控除として使えませんので注意しましょう。

前納掛金は該当月が到来しないと算定対象とならない

小規模企業共済の掛金を前納していても、共済金の算定対象となるのは実際にその対象となる期が到来してからとなります。例えば今期の12月に翌年の11月分まで前納していたとしても、共済金の算定対象となるのは今期の12月分までとなります。

まとめ:小規模企業共済を前納して節税する方法と注意点

今回の記事では小規模企業共済を前納して節税する方法と注意点について解説してきました。前納を行うことで1年以内の前納掛金部分を支払った期の控除として使うことができます。支払った掛金部分全額か控除となるので所得税、住民税の節税効果は非常に大きなものとなります。ただし前納での控除は翌期の控除を前倒しで使っているだけですので、翌期の控除額が少なくなってしまいます。小規模企業共済を使った節税についての個別のご相談は専門の税理士や節税コンサルティングサービスにご相談ください。