確定拠出年金は控除申請をして初めてメリットが享受できる

個人型確定拠出年金(iDeCo)の加入後は、ただ積み立てをするのではなく確定申告を行ってください。年末調整や確定申告をすることで、税金の控除など「税制メリット」が享受できます。

個人事業主の方は、毎年「確定申告をしているので大丈夫」と思われがちですが、個人型確定拠出年金の控除申請をし忘れる方は珍しくありません。せっかくの税制メリットを無駄にしないよう、正しい方法で「控除申請」をしてください。

本記事では、確定申告で「控除申請」を忘れた場合の対処法、控除申請の注意点について解説します。

個人型確定拠出年金で還付申告を忘れがちな人

給与所得者の方(年末調整あり)や年収400万円以下の年金受給者の方は、確定申告が不要であり、個人型確定拠出年金(iDeCo)の控除は年末調整で申請します。

こうした人々は「確定申告の経験がない」ケースも多く、年末調整においても還付申告を忘れる可能性が非常に高いです。

個人型確定拠出年金(iDeCo)では、掛金が全額控除されます。このため、申告を忘れてしまうと税制優遇措置の恩恵が受けられません。年末調整が間に合わなかった方も、還付申告を行い「税金の控除」を受けましょう。

控除を忘れても還付金は返ってくる!

個人型確定拠出年金(iDeCo)の控除申請を忘れた場合も、心配は無用です。冒頭で「申請を忘れないように」と紹介しましたが、年末調整や確定申告の締め切りを過ぎても、還付申告のチャンスがあります。

還付金申告できる期間

確定申告は毎年2月16日からスタートし、3月15日(土日の場合は翌週の月曜日が締め切り)が締め切りです。ただ、還付申告については「最長5年間」申請できます。

還付申告できる期間は最長5年、確定申告や源泉徴収の期限後も遅れて申告できる

例えば、令和元年の還付申告は、令和2年1月1日から5年間なので、令和5年12月31日まで申請できるので還付金が受け取れます(※)。

※ 支払っていた税金が足りない場合は還付はなく、税金が徴収されます。

申請の締め期を忘れた方も諦めず、申告可能な期間中に「還付申告」手続きを進めてください。

還付金申告の方法

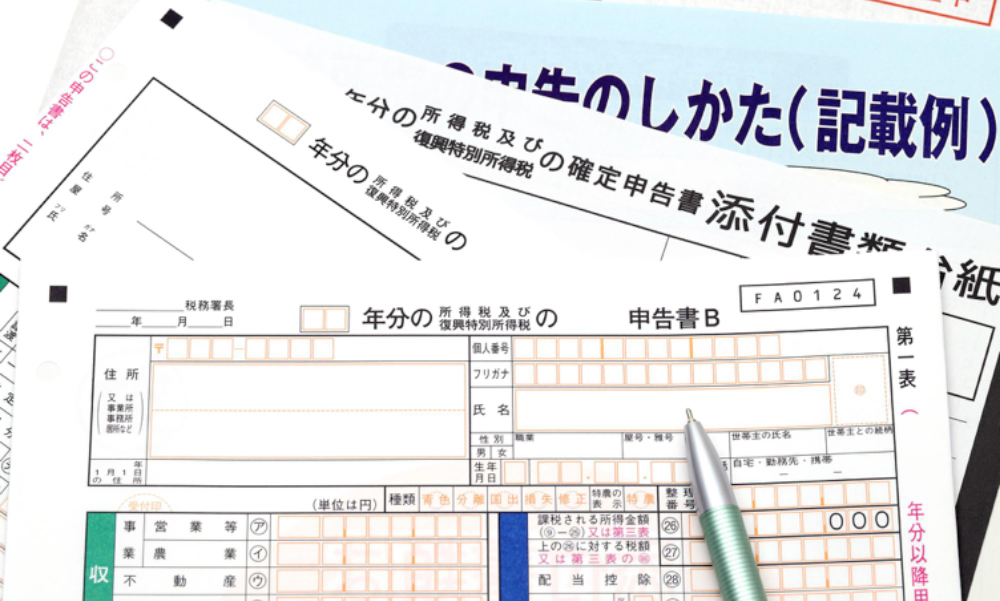

申告期限を過ぎた還付申告については、確定申告書を使って手続きを行います(年末調整が遅れた方も同じ)。

還付申告に必要な書類は、確定申告書のほか、個人型確定拠出年金(iDeCo)の掛け金を払い込んだことが分かる証明書が必要です(※ 給与所得者の方は源泉徴収票も必要)。

| 個人型確定拠出年金(iDeCo)の還付申告に必要な書類 |

|---|

| ☑️ 確定申告書(会社員は確定申告書A、個人事業主は確定申告書Bが必要) |

| ☑️ 小規模企業共済等振込証明書 |

還付申告を行えば、最短1カ月程度で還付金が指定した口座に振り込まれます。また還付される金額や振込予定日は、ハガキでも通知されるのでご自身で確認してください。

個人型確定拠出年金の控除、確定申告を忘れると損をする5つのこと

個人型確定拠出年金(iDeCo)に加入しているにも関わらず、確定申告をしなければ以下のような「損」をすることになります。

無申告加算税が発生

確定申告をせずに放置しておくと、無申告加算税が発生します。これは期限内に確定申告をしなかったことで罰則の対象となり、税額だけでなく罰金(=無申告加算税)が徴収されます。

なお、無申告加算税を受けないためには、支払いができない正当な理由を申告することです。正当な理由があれば、支払いの猶予が認められたり、分割で納税をする方法もあります。税金の支払いが厳しい場合も放置せず、必ず最寄りの税務署に相談をしてください。

延滞税が発生

確定申告をせずに放っておくと、延滞税が発生します。以下、延滞税が課される条件をまとめてみました。

| 延滞税が課される条件 |

|---|

| ① 申告などで確定した税額を法定納期限までに完納しないとき。 |

| ② 期限後申告書又は修正申告書を提出した場合で、納付しなければならない税額があるとき。 |

| ③ 更正又は決定の処分を受けた場合で、納付しなければならない税額があるとき。 |

申告期日から、実際に申告書を提出した日まで「何日経過したのか」で、延滞税の金額は変わってきます。

当然ですが申告時期が遅くなれば、その分延滞税は高くなります。また確定申告後、支払いの期日を守らず放置しておいた場合にも延滞税が発生します。

税金の控除が受けられない

確定申告をせずに放置しておくと、個人型確定拠出年金(iDeCo)の控除申請だけでなく、医療費控除や住宅ローン控除、そのほか「控除申請」ができなくなります。税制優遇措置が適用されるためにも、必ず確定申告書を作成し管轄の税務署に提出しましょう。

社会的信用を失う

確定申告を行わず、納めるべき税金を納めずにいると「社会的信用」を失います。実際に金融機関でお金を借りようとしても、税金を滞納しているようでは信用は得られず、ビジネスローンや事業融資、その他の融資審査も可決されなくなります。

刑事罰を受ける可能性も

確定申告において虚偽の申請をしたり、所得を過少申告するなど「悪質なケース」については刑事罰に問われます。

所得隠しや、所得隠蔽で逮捕された経営者や個人事業主もいますが、悪質な場合には最大で懲役10年、または1,000万円の罰金が課されます。

1 偽りその他不正の行為により相続税又は贈与税を免れた者は、十年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。

2 前項の免れた相続税額又は贈与税額が千万円を超えるときは、情状により、同項の罰金は、千万円を超えその免れた相続税額又は贈与税額に相当する金額以下とすることができる。

3 第一項に規定するもののほか、期限内申告書又は第三十一条第二項の規定による修正申告書をこれらの申告書の提出期限までに提出しないことにより相続税又は贈与税を免れた者は、五年以下の懲役若しくは五百万円以下の罰金に処し、又はこれを併科する。

4 前項の免れた相続税額又は贈与税額が五百万円を超えるときは、情状により、同項の罰金は、五百万円を超えその免れた相続税額又は贈与税額に相当する金額以下とすることができる。

確定申告は「多少改ざんをしてもバレない」と思われがちですが、所得の悪質な偽造は「逋脱」と呼ばれる犯罪行為に問われます。

逋脱とは、追求の逃れることや租税を逃れる(=脱税)行為のこと。

青色申告・白色申告においても正しい方法で会計を行い、個人型確定拠出年金の控除申請や、所得の申請を行ってください。

個人事業主が確定申告で青色申告を選択すべき理由

個人事業主の方は、白色申告ではなく控除額の大きな青色申告を選択しましょう。青色申告を行えば、最大65万円の特別控除が受けられます。また家族の給与が経費として計上できるほか、赤字の場合も最長三年間の繰り越しが認められます。

個人事業主が青色申告を行うメリットは、以下の記事で詳しく紹介しています。個人型確定拠出年金に加入される方も、(確定申告で控除申請をする際の)参考にしてください。

個人型確定拠出年金の確定申告方法

確定申告の方法は、国税庁のホームページが参考になります。令和元年分の確定申告は、以下のページを参考にしましょう。

参考:初めて確定申告される方へ:令和元年分 確定申告特集 – 国税庁

※ 基本的に給与所得者の方は「年末調整」で申告をしますが、年末調整が間に合わない場合は、上の方法で確定申告を行ってください。確定申告の用紙は(個人事業主と)異なりますが、基本的な申請方法は同じです。

まとめ|個人型確定拠出年金(iDeCo)は確定申告で控除を受けよう

個人型確定拠出年金(iDeCo)で税金の控除を受けるには、確定申告(※ 給与所得者の方は年末調整)が必要です。最後に本記事の内容をまとめてみました。

- 個人型確定拠出年金(iDeCo)は、確定申告で税金の控除を受けよう。

- 控除を忘れても最長5年間、個人型確定拠出年金(iDeCo)の還付申告ができる。

- 年末調整に間に合わなかった場合も、確定申告で申請できる。

- 控除の申請には小規模企業共済等振込証明書が必要。

- 確定申告を忘れると税のペナルティーが課せられる。

- 悪質な偽造や所得隠しは最大で懲役10年、1,000万円の罰金が課される。

個人型確定拠出年金(iDeCo)のメリットを活かすためにも、確定申告は忘れずに申請しましょう。