売り上げの計上時期をずらした節税方法

税金計算は一会計期間の「収益」から「費用」を差し引いて行われます。

例えば、

一会計期間の業績が、売り上げ1000万円、費用500万円であった場合、売り上げから利益を差し引いた500万円部分が利益となります。

1000万円-500万円=500万円

この500万円部分に対して税率がかけられます。

売上の一部を次期にずらすことで課税額を少なくする

仮にこの売上1000万円のうち、100万円部分を次期にずらすことができるのであれば、その期の売上は900万円にすることができます。

そうすれば売上が100万円下がりますので、最終的な利益も100万円下がります。

900万円-500万円=400万円

売り上げを次期にずらすことができた場合、課税されるのはこの400万円部分になります。

このように売り上げを次期にずらすことが可能であれば、税金を大幅に節税できるのでは?と考えられます。

売り上げを計上するタイミング

しかしこの売り上げの計上時期をずらすことで納める税金が変わるのであれば、容易に税金の支払いから逃れることができてしまいます。

この収益を計上するタイミングに関してはいつでも良いというわけではありません。

売り上げや経費を計上するタイミングは大きく分けて以下の3つの考えに基づいています。

- 現金主義

- 発生主義

- 実現主義

現金主義による計上基準

1つ目は「現金主義」です。現金主義は現金の入出金に基づいて収益を計上します。

現金が入れば売り上げを計上しますし、現金が出て行けば費用を計上します。

お小遣い帳と基本的には同じ考え方で、収益の認識としては確実な方法なのですが、この現金主義の課題は期中の損益を正確に把握することができないという部分です。

例えば、多くの企業が行なっている期中の「かけ取引」に関しては現金主義では把握することができません。

つまり期末にかけ取引で500万円の取引が発生していても、入金が期中になければ現金主義でその部分を計上することはできません。

またこの現金主義は税務上様々な制限があり、不動産所得や事業所得の金額を現金主義によって計算したい場合、

- 小規模事業者である。※

- 「現金主義による所得計算の特例を受けることの届出書」を提出する必要がある。

という条件があります。

また現金主義による記帳を行っている場合、最高65万円受けることのできる青色申告特別控除も10万円までしか受けることはできません。

※小規模事業者とは

その年の前々年分の不動産所得の金額及び事業所得の金額(事業専従者給与(控除)の額を必要経費に算入しないで計算した金額)の合計額が300万円以下である方のこと。

発生主義による計上基準

一方、「発生主義」は現金の支出に関係なく、それらの発生が確定した時点で金額を計上する方法です。損益計算書原則には費用収益対応というものがあり、

“すべての費用及び収益は、その支出及び収入に基づいて計上し、その発生した期間に正しく割当てられるように処理しなければならない。ただし、未実現収益は原則として、当期の損益計算に計上してはならない。前払費用及び前受収益は、これを当期の損益計算から除去し、未払費用及び未収収益は、当期の損益計算に計上しなければならない。”(企業会計原則Ⅳ.損益計算書原則6.費用収益対応の原則)

とされています。この発生主義によれば現金主義に比べ収益を正確に認識できますが、費用だけでなく収益も多く認識してしまう部分が難点となります。

実現主義による計上基準

「実現主義」は、以下の2つを満たした時点で収益を認識する基準です。

- 財貨または役務を提供

- その対価として現金や売掛金などの現金同等物を受け取る

1.の財貨又は役務の提供とは簡単に言うとモノやサービスの提供で、2.は現金同等物なので現金を受け取る権利なども含まれます。

費用は発生主義、収益は実現主義が日本の会計基準

日本の会計基準では費用は発生主義、収益は実現主義で行うものとされています。なぜ費用と収益で違う基準が採用されているかというと、「保守主義の原則」に基づき、費用計上よりも収益計上が厳しく定められていることからこのような形が取られています。

法人税法上の収益認識基準

現在、法人税法上、収益に関しては引渡基準により収益を認識するものとされています。この基準は先ほどご紹介した実現主義による収益認識基準を具体化したものです。

しかしこの引き渡しに関してもどの時点をもって「引き渡し」とするかは業態によって異なるため、それぞれの業態に応じて

- 出荷基準

- 検収基準

- 使用収益基準

- 検針基準

- 工事進行基準

という基準が取られています。

| 出荷基準 | 出荷基準とは、商品を出荷した日に売上を計上 |

|---|---|

| 検収基準 | 顧客が商品を点検し受け取りが完了した時に売上を計上 |

| 使用収益基準 | 顧客が商品を使用できるようになった時点で売上を計上 |

| 検針日基準 | 電力会社やガス会社のように検針等によって販売数量が把握できた時点で売上を計上 |

| 工事進行基準 | 工事の進行状況に応じて売上を計上 |

実はこれらの内、どの基準を選択するかはそれぞれの会社に任せられています。

取引の実態によってどの基準を採用するのかを選ぶことができるのです。合理的な理由があればこの基準は取引先や事業、商品ごとに選ぶことができます。ただし、一度採用した基準は基本的には継続して適用する必要があります。

会社の商品を1つ1つ見直し、現在採用している収益の認識基準が妥当かどうかを確認することで収益のタイミングをずらし、節税につながることもあるかもしれません。

例えば、商品を出荷した後に多くの返品があるような商品の場合には検収基準を採用した方が良い場合もあります。

売り上げ計上で起こる期ずれの注意点

意図したものでない場合でも、売り上げの計上が決算期をまたいで行われるような場合、「期ずれ」として税務調査で指摘を受ける場合があります。

納品、請求、入金がそれぞれ決算日をまたいで行われるような場合には注意が必要です。

売上は原則「引き渡し基準」ですので、例えば3月31日が決算日の場合、3月中に納品を済ませ、請求を4月に行ったとしても売り上げは3月分として計上しなければなりません。逆もまた然りで、3月中に前受けとして代金を受け取っていたとしても納品が4月になる場合には売り上げ計上は4月となります。

売り上げの未計上は税務調査が入りやすい

決算期をまたいで次期分として売り上げを計上している場合、税務署の目に止まりやすく税務調査にも入られる可能性があります。

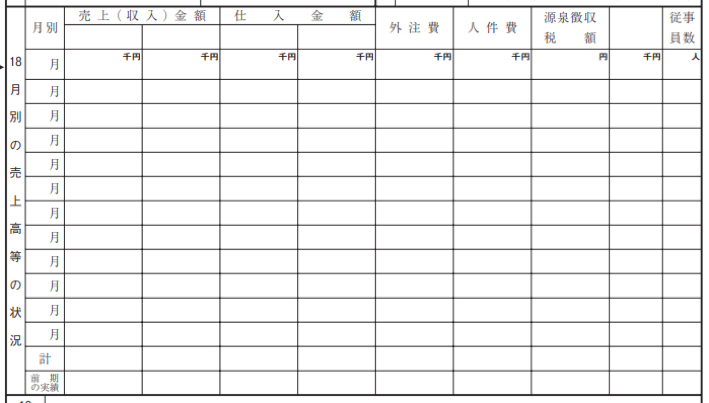

税務署はそれぞれの会社から提出された決算申告書をもとに税務調査に入るわけですが、売り上げの大きな変動や利益率の大きな変動は税務署の目に留まりやすく、また税務署への提出書類には「事業概況説明書」があり、この事業概況説明書には月ごとの売り上げと経費を記載する欄があります。

(事業概況報告書)

売り上げの未計上は、決算書上での売り上げ減少はもちろんですが、利益率も悪くなります。そして事業概況報告書では月ごとの売り上げや経費が記載されていますので、決算月の売り上げが急激に減少していることも税務署は容易に把握することができます。

税務調査での注意点

では実際に税務調査に入られた場合にはどのような点に注意しなければならないのでしょうか。

売り上げをずらした場合、経費もずらすことになる

仮に税務調査が入った際に、「その期に売り上げは無かった」と言い張ったとしても、売り上げ部分に対しての経費がもし計上されているのであれば、その経費部分は棚卸資産として計上しなければならず、経費に入れることができなくなります。

つまり、期をずらした売り上げに対応する「経費部分」も次期に計上しなければならないのです。税務調査でその部分を指摘されると逆に経費部分が否認され、法人税や消費税が課税されることとなります。

進行中の事業年度も調査される

税務調査は大体3年程度さかのぼって調べられると言われています。

つまりすでに終了した決算期、前期、前々期について調べられるわけですが、実はこの期をずらした売り上げの未計上が疑われる場合には、現在進行中の期についても調べられることになります。

特に現在申告中の事業年度の「最初の月」の売り上げが調べられます。

理由は、進行年度の最初の月に前期に計上すべきものが含まれているのではないかということを確認するためです。

前々期の売り上げのずれに関しては翌期とすでに相殺されており大きな問題にならないこともありますが、前期の売り上げの未計上が見つかるとほぼ修正申告となってしまいます。

税務調査が行われるという際、売り上げを未計上としている場合には先ほどご紹介した収益の認識基準のそれぞれの違いなども参考にして、何かしらの合理的な理由を説明できるようにしておきましょう。

またその際には期をずらしている売り上げに対応する経費も認められないことがありますのでご注意ください。

売り上げの未計上は法人税と消費税が課税

税務調査により期ずれの指摘を受けた場合、売り上げの金額に訂正が入るので「法人税」「消費税」双方に税金が発生してしまいます。

計上されていなかった売り上げが追加されますので、利益が増えた部分に対して法人税が課税されます。消費税に関しては税金計算において「一般課税」と「簡易課税」の方式がありますが、売り上げが増えた場合にはどちらの場合にしても納税額が増えてしまいます。

ポイント:売り上げ未計上での課税→法人税・消費税

税務署に指摘された時のペナルティ

更に、税務調査により売り上げの未計上が発覚した場合、ペナルティも発生します。

税務調査で誤りが発覚した場合、以下の税金が発生します。

- 過少申告加算税

- 無申告加算税

- 重加算税

- 延滞税

過少申告加算税

過少申告加算税は、納税額が過小であった場合に納める税金で、納めるべき税金の10%または15%の額をペナルティとして納めます。税務調査などの通知が来る前に事前に誤りに気付き修正申告した場合には過少申告加算税は課されません。

無申告加算税

無申告加算税とは、申告期限までに必要な確定申告を行わなかった場合に課される税金で、納めるべき税金の10%または15%が課されます。税務署からの指摘がある前に自主的に申告を行った場合には無申告加算税は5%に軽減されます。

重加算税

重加算税とは、税金の申告に関して意図的な隠蔽が行われたような場合に課される税金で、納めるべき税金お35%、無申告の場合には40%の税金が課されます。このような悪質な隠避が行われていた場合にはその後税務調査が行われる頻度も高くなるとも言われています。

延滞税

延滞税とは、法廷納付期限までに支払うべき税金を納めていない、不足している場合に課される税金で、税金の納付期限の翌日から完納されるまでの日数をもとに計算されます。

最初の2ヶ月は年率「7.3%」か「特例基準割合に1%を加えた割合」のどちらか低い方に納税すべき金額に乗じ、その額に期限の翌日から完納または2ヶ月を経過する日数に応じた割合で求めます。また2ヶ月を超える期間の場合には年率「14.6%」か「特例基準割合に7.3%を加えた割合」のどちらか低い方を納税すべき額に乗じ、2ヶ月を経過する日の翌日から完納の日を365で割り算出します。

さらに、上記でご紹介したこれらの罰則で支払った税金に関しては経費になりませんので注意しましょう。

まとめ:売り上げをずらしての節税は有効!ただし税務調査には十分注意を

今回の記事では売り上げの計上を決算後にずらすことが法人税、消費税の節税になるということをお伝えしてきました。

収益の認識基準は様々な方法がありますので、どの基準を選択するかによって売り上げ計上のタイミンングをずらすことも可能です。

しかし期ずれは税務調査で指摘されやすい部分となり、念入りに調べられるので注意しましょう。売り上げの未計上により経費が否認されることもありますし、税務調査で指摘を受けた場合にはペナルティも発生します。

売り上げをずらすことによる節税をお考えの方や、税務調査の連絡があり心配だというような場合には弊社の節税コンサルティングサービスにご相談ください。